Mês: julho 2017

Para competir com Nubank, bancos relançam contas digitais

Inserir um limite de gastos no mês.

Ordenar os gastos e ganhos por categorias.

Criar objetivos e agendar investimento automático mensal.

Fazer aplicações somente em fundo de investimento e poupança.

Pegar empréstimo.

Pagar contas e fazer transferências.

Ordenar os gastos e ganhos por categorias.

Contratar somente consórcio, seguros e título de capitalização (o app não permite contratar crédito e investimentos)

Pagar contas e fazer transferências.

Superdigital, do Santander

Enviar e pedir dinheiro por chat.

Fazer câmbio em nove moedas.

Colocar recarga no celular.

Recarregar o Bilhete Único em São Paulo.

Ordenar os gastos e ganhos por categorias e tags.

Pagar contas e fazer transferências.

Não dá para pegar empréstimos nem fazer investimentos.

Acordo de compensação por perdas na poupança com planos econômicos deve sair até agosto

O entendimento, que está sendo mediado pela Advocacia-Geral da União (AGU), valerá somente para ações coletivas, mas pode servir de parâmetro para outros processos. Participam das negociações a Febraban (que representa os bancos), o Instituto de Defesa do Consumidor (Idec) e a Federação Brasileira dos Poupadores (Febrapo), que receberam autorização de outras associações para representá-las. A informação foi antecipada ontem pelo jornal “Folha de S.Paulo”.

Banco do Brasil anuncia R$ 103 bilhões para a safra 2017 e 2018

BB já testa crédito imobiliário via mobile

Fundo soberano brasileiro vende R$ 375 mi em ações do BB

Banco do Brasil desrespeita as próprias regras para promoção

O Banco do Brasil decidiu jogar no lixo as próprias diretrizes e adotar critérios desconhecidos para a promoção de funcionários. O fato, gravíssimo, está acontecendo na seleção de gerentes de relacionamento para escritórios Estilo Digital e Exclusivo Digital. Ao invés de utilizar as informações do sistema de Talentos e Oportunidades (TAO), sistema eletrônico do BB que contém as informações de todos os funcionários e que, de acordo com a qualificação e o cargo a ser preenchido, estabelece a pontuação de cada inscrito, criou um novo sistema, que chamou de “banco de talentos”, cujos critérios de escolha ninguém sabe quais são.

Rita Mota, diretora do Sindicato e integrante da Comissão de Empresa dos Funcionários, criticou a mudança. “O BB tem que manter o compromisso com a transparência nos processos seletivos para que os funcionários possam saber que critérios estão sendo usados para a escolha. Da forma como está sendo feito, a decisão vai ser completamente subjetiva. Assim, o BB está abrindo brechas para questionamentos, em função da seleção de alguns funcionários em detrimento de outros”, alertou.

Rita adiantou que a Comissão de Empresa dos Funcionários irá questionar a Diretoria de Gestão de Pessoas (Dipes) sobre o problema. Lembrou que o TAO existe há mais de 20 anos e suas normas de funcionamento, sempre aperfeiçoadas, estabelecem regra para a escolha. Entre elas, a pontuação e a indicação dos primeiros colocados para os cargos. Acrescentou que foi criada uma mesa temática específica para os processos de recrutamento e seleção para ascensão profissional. “O banco está sendo contraditório com suas próprias diretrizes e com aquilo que vem negociando na mesa temática com o movimento sindical”, afirmou a dirigente.

BB RECORRE MAS JUSTIÇA MANTÉM A DECISÃO PELA MANUTENÇÃO DO PAGAMENTO DE GRATIFICAÇÕES

Os gerentes descomissionados que fizeram parte da ação coletiva ajuizada pela AGEBB aguardaram até 3 de julho, o último dia do prazo determinado pela Justiça na tutela de urgência concedida à associação, para receber as gratificações de função atrasadas. As verbas ainda não foram pagas, pois o BB entrou com um mandado de segurança com pedido de liminar, alegando que houve abuso de direito, o qual foi indeferido pela Justiça. O juiz de primeira instância tem 10 dias para se manifestar sobre o mandado da empresa. O prazo para a manifestação vence em 17 de julho, mas o banco tem ainda a alternativa de entrar com agravo contra a tutela de urgência que beneficia centenas de gerentes associados à AGEBB.

Apesar de ainda não intimados, os advogados da AGEBB entraram com pedido de cumprimento da decisão de tutela de urgência, em 7 de julho, ao juiz de primeira instância. A providência foi tomada para que ele possa tomar as medidas cabíveis a fim de fazer com que a sua decisão seja cumprida, solicitando, inclusive, a intimação do Ministério Público para apurar crime de desobediência.

Ação coletiva da AGEBB – A 19ª Vara do Trabalho de Brasília concedeu uma Tutela de Urgência, a partir da ação coletiva ajuizada no mês de maio pela Associação dos Gerentes do Banco do Brasil (AGEBB). Nela, foi determinado que o BB teria o prazo de 15 dias para cumprir a tutela, a partir da intimação por mandado, no dia 19 de junho. Com isso, o BB teria até o dia 3 de julho para incorporar a gratificação de função pela média mensal dos últimos 10 anos, nos termos do Verbete Nº 12/2004 do TRT da 10ª Região. No caso de descumprimento da medida, seria cobrada multa diária, conforme determinado em sentença.

A primeira audiência do julgamento da ação coletiva foi agendada para o dia 20 de outubro, oportunidade na qual o banco deverá apresentar sua defesa. O pedido principal da ação coletiva é para que seja mantida a gratificação de função, assim como era paga antes da reestruturação, e não pela média. Em momento oportuno, a AGEBB vai reiterar esse pedido.

Fonte: AGEBB

Assembleia autoriza empréstimo R$ 146 milhões do Governo do Estado com o BB

A Assembleia Legislativa do Tocantins autorizou nesta quinta-feira, 6, a contratação, pelo Governo do Estado, de empréstimo com o Banco do Brasil no valor de até R$ 146 milhões. A proposta foi enviada ao Parlamento em dezembro de 2016, juntamente com outra solicitação e financiamento, este, junto à Caixa Econômica Federal, no valor de R$ 453,24 milhões, que ainda tramita na Assembleia.

De acordo com o Parlamento, a aprovação do empréstimo com o Banco do Brasil se deu “depois de um inédito e criterioso processo de análise e discussão”. O pedido de financiamento do Governo recebeu uma série de questionamentos da Assembleia, encabeçados pelo presidente da Casa, Mauro Carlesse (PHS), sendo, inclusive, pauta de audiências públicas com representantes do Governo e do Banco do Brasil quanto à sua pertinência.

A aprovação se dá após uma intensa movimentação voltada para pressionar o Parlamento com manifestações públicas vindas do Governo do Estado e de entidades e órgãos de representação social em favor da aprovação.

Os recursos estão previstos para a conclusão da reforma e ampliação do Hospital Geral de Palmas (R$ 50 milhões), continuação da construção do Hospital Geral de Araguaína (R$ 50 milhões), conclusão do Fórum de Araguaína (R$ 15 milhões) e implantação dos campi da Unitins da região do Bico do Papagaio (R$ 11 milhões).

Outros R$ 5 milhões seguirão para a conclusão e ampliação da UTI do Hospital Regional de Augustinópolis, R$ 4 milhões para a continuação da pavimentação da rodovia TO-126, no trecho de 7,8 km entre Tocantinópolis e Ribeirão Grande, e R$ 3 milhões para a aquisição de equipamentos ao Tribunal de Contas do Estado (TCE).

Além disso, R$ 2,5 milhões serão destinados para a reforma e a ampliação do estádio de futebol “Rezendão”, em Gurupi; R$ 2,38 milhões para reforma da rodoviária de Gurupi; R$ 2,38 milhões para a reforma e ampliação do Hospital de Paraíso; por fim, R$ 1,5 milhão para a reforma do Ginásio de Esportes de Gurupi.

O pedido de financiamento recebeu votos contrários dos parlamentares Zé Roberto e Paulo Mourão, ambos do PT.

Fonte: Conexão Tocantis

Maiores bancos do país devem mais de R$ 124 bilhões para a União

São Paulo – Os grandes bancos comerciais do Brasil são destaque entre os maiores devedores com a União. Juntas, as instituições financeiras somam mais de R$ 124 bilhões, de acordo com levantamento realizado pelo Sindicato Nacional dos Procuradores da Fazenda Nacional (Sinprofaz), divulgado ontem (5). A natureza de tais débitos envolve itens como Fundo de Garantia do Tempo de Serviço (FGTS), atividades de seguros, capitalização, resseguros, planos de saúde e previdência.

De acordo com o relatório, do montante, R$ 7 bilhões correspondem à dívida com a Previdência, R$ 107,5 milhões são referentes ao FGTS e R$ 117 bilhões representam o restante. Os dados inspiram críticas à proposta de reforma da Previdência, capitaneada pelo presidente Michel Temer (PMDB). “Existe dinheiro, muito dinheiro. Existe um órgão responsável pela cobrança que está cada vez mais sucateado, porque não existe interesse do governo em que esse dinheiro seja cobrado. Fazer uma reforma na Previdência dizendo que a conta, mais uma vez, tem que ser paga pelo trabalhador é muito delicado”, disse o presidente do Sinprofaz, Achilles Frias.

“Os bancos devem R$ 124 bilhões. São recursos do povo. Verbas que poderiam ser investidas em áreas como educação, saúde, segurança pública, infraestrutura e mesmo a Previdência, mas não é cobrada”, continua. A Procuradoria-Geral da Fazenda Nacional possui a área de Estratégias de Recuperação de Créditos para cobrar os valores. Essa dívida pode ser ainda dividida entre situação regular ou irregular. As irregulares correspondem a R$ 82,6 bilhões e representam valores com cobrança ativa em andamento, sem garantia ou penhora de bens em execuções fiscais. Já a dívida em situação regular representa R$ 41,8 bilhões.

Para o senador Paulo Paim (PT-RS), presidente da Comissão Parlamentar de Inquérito (CPI) da Previdência, destinada a investigar o déficit no setor, alegado pelo governo federal para mover a reforma, “os grandes devedores partem pela seguinte linha: devo, não nego e não pago. Eles vão continuar brigando na Justiça dentro dos instrumentos que o processo permite. Infelizmente, não são empresas pequenas. São bancos como Bradesco, Itaú, Caixa, Banco do Brasil. Dívidas de bilhões”.

Frias ainda alerta para a possibilidade de o Estado negligenciar ainda mais tais cobranças. “Essas dívidas, que deveriam ser revertidas para o povo, podem ser privatizadas por projetos existentes no Congresso, de autoria e articulados por parlamentares ligados ao governo. Ou seja, deputados e senadores querem privatizar a dívida da União por meio de securitização, concessão, seja qual terminologia for, para permitir que os bancos que devem R$ 124 bilhões cobrem ou não suas próprias dívidas, deixando a população à mercê e sem esses recursos”, afirma.

“Enquanto o governo penaliza o cidadão, tributando severamente os trabalhadores e os pequenos e médios empreendedores por um lado, por outro, permite que os bancos do Sistema Financeiro Nacional fiquem livres de cobranças, e no futuro, com as dívidas privatizadas para eles mesmos, tenham o poder de nem sequer cobrar suas dívidas”, completa. Para o senador à frente da CPI da Previdência, “o discurso que é dado pelo governo é sempre o mesmo, que tem que penalizar o trabalhador mais uma vez, se não o Brasil vai quebrar. Mas eles não cobram os grandes devedores. E querem que a gente não reclame”, diz.

A tabela da dívida do Sistema Financeiro Nacional é pública e pode ser vista aqui.

Fonte: Rede Brasil Atual

BB e MAPFRE participa do 3º Fórum Gestão da Diversidade e Inclusão

Encontro foi organizado pela CKZ Diversidade

As estratégias adotadas pelo Grupo Segurador Banco do Brasil e MAPFRE para a promoção da diversidade dentro da organização foram abordadas pela diretora de Recursos Humanos da companhia, Cynthia Betti, durante o 3º Fórum Gestão da Diversidade e Inclusão. O evento aconteceu na cidade de São Paulo, entre os dias 27 e 28 de junho.

Organizado pela CKZ Diversidade, o encontro reuniu as principais lideranças da área de recursos humanos, de empresas nacionais e multinacionais, para debater cases e estratégias diferenciadas que visem fomentar a diversidade no ambiente corporativo, garantindo ganho em produtividade, clima organizacional e sinergia entre os profissionais.

No painel “Gênero, Raça e Etnia – O Movimento Que Precisa Acontecer”, Cynthia expôs os projetos desenvolvidos pelo Grupo, os principais desafios para a inserção de refugiados no mercado de trabalho brasileiro e as iniciativas implementadas para companhia neste segmento.

“Acreditamos que um local de trabalho diversificado é a chave para a construção de uma corporação forte e sólida. Por isso, a participação no fórum, foi uma boa oportunidade para conhecer os projetos desenvolvidos pelas companhias neste sentido e, também, para apresentar as nossas iniciativas, como o Conselho de Diversidade, que é dividido em seis pilares de atuação (pessoas com deficiência, gênero, gerações, etnias, LGBT e voluntariado) e visa justamente a construção de uma cultura de respeito e cidadania”, comenta a executiva.

O Conselho de Diversidade foi criado em 2015 e visa encontrar as melhores práticas e melhorias à organização.

Fonte: Revista JRS

Como o tempo está te tratando? Evento em Curitiba promovido pelo Inspira BB

Diálogo entre gerações: Evento em Curitiba contou com personalidades e palestras sobre os caminhos para a evolução na interação entre as diferentes idades

Poucas coisas são tão curitibanas para uma tarde de outono quanto a combinação sol e frio. E foi com esse clima que a cidade recebeu a terceira etapa do Inspira BB, o movimento que reúne personalidades e funcionários do Banco do Brasil em breves palestras para promover reflexões e ideias sobre as grandes questões da atualidade, lotando a icônica Ópera de Arame no sábado, 3 de junho.

O evento teve como tema Mundo em Transição: Como o Tempo Está Te Tratando? Diálogo entre Gerações e levou ao público à reflexão sobre a importância da interação entre as diferentes gerações, X, Y e Z, em um mundo constantemente em transformação. A etapa curitibana contou com a presença de figuras como Serginho Groisman e Marcelo D2, que se reuniram ao time de funcionários do banco.

Enquanto as pessoas se acomodavam na plateia, projeções no telão apresentavam o diretor de teatro Antônio Abujamra, que declamava versos que celebram o tempo. Como o texto de Ricardo Gondim: “Contei meus anos e descobri que terei menos tempo para viver daqui para frente do que já vivi até agora. Já não tenho tempo para lidar com mediocridades”, ambientando o público para o que seria apresentado a seguir.

Logo de início, o público se emocionou com a participação do dramaturgo Domingos de Oliveira, que aos 80 anos de idade interpretou um texto sobre ainda estar diante da vida como uma criança que brinca na praia, tendo o mar diante de si. Falou sobre a passagem do tempo, compartilhando mandamentos para uma vida plena. Sendo o primeiro: “Não contrarie seus desejos. Desejar é viver”. Ao fim da introdução, levou a plateia aos risos, saindo de cena empurrando a própria cadeira de rodas, na qual havia entrado sentado. A partir dali, emoção e reflexão seriam companhias constantes.

O músico Marcelo D2 subiu ao palco para uma situação inusitada. Acostumado a atuar diante de multidões e muito barulho, dessa vez encontrou uma plateia sentada, em silêncio para ouvir a sua história. Prestes a completar 50 anos, o cantor falou sobre sua evolução ao longo da vida e sobre como hoje vive mais focado no autoconhecimento, ressaltando a importância dos cuidados com o corpo e com a mente. “Quero ficar por aí mais alguns anos”, emendando com humor: “Eu sei que já passei do meio da vida. Se bem que meu avô morreu aos 104. Então devo ter mais um tempo pra fazer as coisas que eu gosto, com a minha família”.

Também convicto da necessidade de viver a vida em família, subiu ao palco o apresentador Serginho Groisman. Ele, que teve seu primeiro filho aos 64 anos, ressaltou a importância de acreditar no que se vive. De construir a própria história de acordo com seus anseios. Contou sua trajetória, entrelaçada a grandes episódios da história brasileira, mas ressaltando que, sobretudo, o que acontecia ali era a estruturação de sua personalidade em contato com as outras. “Esqueça os holofotes, faça a diferença”, aconselhou, emendando: “O trabalho construiu minha carreira, mas meu filho me trouxe à vida”.

O tema filhos permeou boa parte do evento, apontado pelos palestrantes como a grande experiência que os abriu totalmente para a interação com uma nova geração. Como foi o caso da funcionária do Banco do Brasil Mariana Mello, que falou sobre sua saga de ser mãe aos 22 anos. “Depois que nos tornamos mães, não somos mais as mesmas. Mãe não tem idade. Mãe é mãe.” Hoje, dez anos depois, fala com entusiasmo das diferenças entre a sua própria geração e a da filha Luisa, sempre grudada à mãe. “Dia desses encontrei uma fita VHS da minha festa de 15 anos e a Luisa se empolgou toda pra assistir, porque era a primeira vez que iria assistir a um filme em preto e branco”, riu, brincando em seguida: “Mas poxa, a festa foi em 1999, nem existia mais TV em preto e branco!”.

No palco, Mariana emocionou falando de seus aprendizados com a filha. Terminou a participação com uma declaração de amor a Luisa, provocando lágrimas entre a plateia: “Hoje, eu sou a aprendiz e você é a mais bela das minhas lições”.

As lágrimas contagiaram também o jornalista Marcos Piangers, que entrou no palco na sequência, enxugando os olhos. Piangers, que é autor do livro Papai é pop, não poupou esforços em trazer a convivência com as duas filhas para ilustrar a interação com os mais novos. “Ter um filho é um processo de aprendizagem contínua. É se deparar constantemente com aquilo que a gente erra. É evoluir todos os dias.” E foi justamente sobre a experiência com as filhas que Piangers falou ao público. Sobre a necessidade de dedicar um maior tempo à família. “No último dia da sua vida, você não vai pensar no seu trabalho. Vai pensar na sua vida. Na sua família!”, e continuou: “Família tem a ver com afeto, não com genética. É dedicação, é aquilo que você constrói”, cravou.

O youtuber mirim Isaac do Vine também esteve presente no evento. Aos 8 anos de idade, ele soma mais de 4 milhões de inscritos em seu canal no YouTube. Era a única criança em uma programação repleta de adultos e, apesar da pouca idade, fez questão de deixar um conselho que mexe com muita gente: “Lembrem que quando eram crianças, vocês se divertiam. E ainda podem”, arrancando sorrisos cúmplices de todos.

A bailarina Camila Ribeiro e o ator Lee Taylor participaram do evento contando suas experiências profissionais e como o passar do tempo definiu suas carreiras. Assim como a antropóloga Mirian Goldenberg, que realizou uma pesquisa com mais de 1,7 mil idosos para mapear “os diferentes significados do tempo na velhice”. Da pesquisa, Mirian diz ter aprendido algumas lições para viver uma vida plena: “Rir mais, viver mais. Ser a criança que um dia fomos e que em algum lugar ela ainda nos acompanha”.

O time de funcionários do Banco do Brasil teve ainda a participação de Ernani Bresolin, Jean Licoviski e Simone Soares, que compartilharam suas experiências de amadurecer e de se deparar com as novas gerações que chegam ao banco. Além de Lucia Spricigo, que falou sobre ter ingressado na atual profissão já aposentada. “Eu posso até estar envelhecida, mas a minha alma é de menina.”

Fechando as apresentações, o presidente do Banco do Brasil, Paulo Caffarelli, ressaltou a importância da convergência entre as gerações. “O diálogo entre as gerações é imprescindível para que possamos acompanhar a evolução do mundo. E os 208 anos do Banco do Brasil só foram possíveis graças a essa interação”, apontou. Refletindo sobre as contribuições de cada geração, finalizou com a reflexão: “O que podemos aprender? O que podemos ensinar?”.

A tarde seguiu até o início da noite, que gelada caiu sobre a Ópera de Arame a receber em seu palco os irmãos Fernanda e Daniel Gonzaga, netos de Luiz Gonzaga, o Rei do Baião. A dupla não hesitou em colocar a plateia para cantar, encerrando o sábado de muito aprendizado e inspiração para trilharmos um caminho de constante evolução.

Fonte: Revista TRIP

Banco do Brasil impõe meta até para os caixas

São Paulo – Os caixas do Banco do Brasil ganharam uma nova tarefa: vender OuroCap, o título de capitalização do banco. Agora, além de cuidar das atribuições próprias, eles têm de cumprir metas. “A função de caixa não é vender produtos. Essa é uma função da área negocial do banco”, reforça a diretora do Sindicato e funcionária do BB, Silvia Muto.

A dirigente acrescenta que vender produtos atrapalha o bancário na execução das tarefas de caixa e, além de sobrecarregá-lo, pode prejudicá-lo financeiramente. “A responsabilidade desses funcionários é com o zelo das transações de caixa, o zelo com o numerário. E se a conta não fecha no final do dia, ele é obrigado a pagar do próprio bolso”, lembra.

Silvia destaca ainda que, ao mesmo tempo em que impõe metas de vendas a caixas, o BB extingue convênios que permitiam a clientes e usuários pagar contas como água, luz e gás, e mais recentemente, IPTU e boletos do Detran. “Ou seja, impõe metas de vendas aos caixas e retira serviços que são típicos de caixas, prejudicando a população.”

Silvia lembra que essas medidas fazem parte da reestruturação pela qual passa o banco, sob a gestão do governo ilegítimo de Temer. “Estamos vivendo um momento muito difícil, de desmonte do BB e demais bancos públicos. O BB já fechou mais de 500 agências em todo o país e extinguiu 9,9 mil postos de trabalho no período de um ano (entre março de 2016 e março de 2017). É fundamental que os funcionários estejam unidos, organizados e mobilizados na defesa do banco, de seus direitos e de seus empregos”, conclama.

Fonte: CUT

Agência pede que Ministério Público investigue Banco do Brasil

A Nova S/B pediu ao Ministério Público uma investigação sobre a licitação de publicidade do Banco do Brasil. A agência diz que foi usada para acobertar a verdadeira beneficiada, a Multisolution. O processo foi suspenso.

Fonte: Veja – Radar On-Line

Artigo: Perspectivas para crédito privado com retomada da economia

Por Marcelo Rodrigues de Farias, gerente de divisão de Análise de Crédito da BB DTVM.

O mercado de títulos de crédito privado experimentou um movimento sem precedentes nos últimos meses: após um longo período de estiagem entre 2015 e 2016, começamos o ano de 2017 com a retomada das emissões corporativas, marcada pela forte demanda. Emissões de ativos de boa qualidade chegaram a ter demanda superior a seis vezes a oferta, com consequente fechamento de spreads.

Analisando as curvas de crédito de debêntures da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), as taxas indicativas de emissões com prazo médio de três anos nos melhores ratings reduziram cerca de 50 pontos-base em relação ao DI, somente nos seis primeiros meses do ano. Já nas escalas menores de rating, num período de 12 meses, chegamos a um fechamento de mais de 150 pontos-base, além da redução do DI observada nesse período.

É bem verdade que os mercados buscam antecipar movimentos e na esteira da melhora das premissas macroeconômicas era de se esperar uma redução nos spreads, contudo uma parte desse movimento se explica pelo excesso de liquidez dos fundos de Investimento .

Vários são os fatores que explicam esse excesso de liquidez: comparando dezembro de 2014 com maio de 2017, o patrimônio líquido da indústria de fundos cresceu 36%, enquanto o estoque de crédito privado caiu em termos nominais no mesmo período. Durante o momento de recessão econômica e recrudescimento do risco, os grandes bancos, tradicionais emissores de letras financeiras, que historicamente respondem por 60% do estoque de crédito privado da indústria de fundos, chamaram liquidez e reduziram significativamente o volume de emissões. Houve também a forte concorrência das LCA e LCI, que retiraram das assets parte do foco de captação dos bancos.

Os emissores corporativos, diante de elevados spreads e da aversão total ao risco de crédito , deixaram de emitir ou recorreram ao crédito bancário como única alternativa para rolagem em cenários de stress. Com excesso de liquidez nas tesourarias, as taxas das letras financeiras foram às mínimas possíveis, e as poucas emissões corporativas que vieram a mercado tiveram prazos menores e taxas elevadas.

Como consequência, a indústria de fundos apresenta hoje os níveis mais baixos de crédito privado na composição do patrimônio líquido, além de muitos vencimentos concentrados no curto prazo. Soma-se a isso as perspectivas concretas de inflação comportada e um ciclo duradouro da Selic abaixo de dois dígitos, o que potencializa o interesse dos Gestores em avançar a alocação no crédito privado para cumprir os mandatos em busca de rentabilidade.

Mas apesar das melhorias observadas no cenário macro, em termos microeconômicos os sinais de recuperação ainda inspiram cautela e há evidências de que o risco de crédito ainda se encontra em patamares não tão confortáveis.

Há um número maior de empresas com ratings com perspectiva de “downgrades” do que de “upgrades”. Em termos de indicadores, a alavancagem medida pela relação dívida líquida/Ebitda (lucro antes de juros, impostos, depreciação e amortização) das companhias ainda é elevada e os índices de liquidez, por sua vez, também são baixos em níveis históricos, com elevado volume de dívidas no curto prazo. A geração de caixa para a cobertura do serviço da dívida também é baixa. Em outras palavras, ainda demora um tempo para que as melhorias macroeconômicas se reflitam em aumento do faturamento e melhoria de margens, para que então os indicadores de crédito se estabilizem, com a retomada dos investimentos, ao final.

Ao observarmos os guidances de crédito de pessoa jurídica, verificamos que apontam para uma retomada ainda lenta do apetite ao crédito privado, sem contar a pressão por reduzir a exposição ao risco de crédito para fortalecer a estrutura de capital por conta das regras de Basileia 3. E como que num rescaldo de 2016, grandes corporações retornam ao mercado buscando a renegociação de dívidas e a flexibilização de “covenants” (cláusulas financeiras) que não serão atingidos.

Com a recuperação econômica e a redução das taxas de juros, as empresas naturalmente voltam ao mercado para alongar seu perfil de endividamento. O crescimento do PIB também destrava a retomada das captações destinadas a investimentos. O menor apetite dos bancos na liberação de financiamentos, notadamente às empresas que tenham perfil para se alavancar no Mercado de capitais , traz de volta à indústria de fundos o papel de importância que a mesma deve ter em um mercado financeiro evoluído. O crédito privado volta a ser o caminho natural para a manutenção da rentabilidade adequada dos fundos.

O investidor racional precisa estar atento aos sinais de recuperação e poderá contar com a ajuda de Gestores profissionais para realizar uma análise eficiente do crédito , sem cair em armadilhas do “grande demais para quebrar”. Recomenda-se que esta retomada seja feita com cautela, que seja dada atenção especial ao reforço nas estruturas e garantias e, antes de tudo, que seja adequada à relação entre risco e retorno de cada operação.

Fonte: Assessoria de Imprensa do BB

Especialistas debatem conservação de recursos hídricos durante evento em São Paulo

Evento reúne representantes do WWF-Brasil, Agência Nacional de Águas, Instituto Terra, Banco do Brasil e Fundação Banco do Brasil

Nesta sexta-feira (03), o Programa Água Brasil reúne especialistas para discutir o futuro das águas do país. Iniciativa do Banco do Brasil em parceria com a Fundação Banco do Brasil, WWF-Brasil e Agência Nacional de Águas (ANA), a iniciativa comemora o Dia Mundial do Meio Ambiente (5/6) com painéis sobre os desafios hídricos enfrentados hoje, as oportunidades de ação e as parcerias entre empresas, governo e sociedade.

O evento para convidados conta com a presença do secretário-geral do WWF-Brasil, Carlos Nomoto; do Presidente da Agência Nacional de Águas, Vicente Andreu Guillo; do diretor da Fundação Banco do Brasil, Marcos Melo Frade; e dos gerentes do Banco do Brasil, Wagner de Siqueira Pinto e Dulcejane de Souza Vaz. A condução dos debates fica a cargo do multiartista Tadeu Jungle.

No encontro, o economista e ambientalista Sérgio Besserman, hoje presidente do Jardim Botânico do Rio de Janeiro, faz uma análise sobre o cenário da qualidade e quantidade de água disponível no Brasil e quais as tendências para os próximos anos.

Também participa do encontro Henrique Lobo, membro do Conselho Diretor do Instituto Terra. A organização criada por Sebastião Salgado desenvolveu ao lado do Banco do Brasil o Cartão OuroCard Origens. Feito com material reciclado, possibilita ao cliente a doação para o Instituto Terra na aquisição e no arredondamento de fatura. Além disso, é ilustrado com imagens do projeto fotográfico Gênesis, de Sebastião Salgado.

Programa Água Brasil

O Programa Água Brasil é uma iniciativa do Banco do Brasil, em parceria com a Fundação Banco do Brasil, WWF-Brasil e Agência Nacional de Águas (ANA), que dissemina ações sustentáveis, desenvolve modelos de negócios e mobiliza a população para a melhoria da qualidade e ampliação da quantidade de água no país.

Em seus primeiros cinco anos (2010-2015), mais de 11 milhões de pessoas foram beneficiadas direta e indiretamente com a iniciativa. No segundo ciclo, iniciado em março, serão investidos R$ 50 milhões, desta vez com foco no Cerrado, para disseminar ações sustentáveis no campo, implantar boas práticas no meio rural, desenvolver modelos de negócios e mobilizar toda a população para ampliar a quantidade e melhorar a qualidade de água no país.

Cartão Origens e Instituto Terra

O BB apoia o Instituto Terra (IT) nas suas atividades de recuperação da Mata Atlântica na região da Bacia do Rio Doce desde 2009. A primeira ação de apoio ao Instituto Terra aconteceu com o lançamento da transação de Arredondamento de Fatura. Por meio dessa transação, os clientes podem optar por arredondar os centavos do saldo da fatura do seu cartão no mês para o valor acima. Os centavos decorrentes da diferença são doados diretamente ao IT;

Em 2011, a associação entre o BB e o IT foi ampliada, o Banco lançou o cartão temático Ourocard Origens, um cartão feito com material reciclado em que o cliente pode escolher uma foto do Sebastião Salgado para compor o fundo do cartão, entre 10 licenciadas pelo fotógrafo do seu projeto fotográfico Gênesis.

Neste segundo ciclo do Programa Água Brasil, será aprofundada a parceria com o Instituto Terra para apoiar processos de restauração na Bacia do Rio Doce.

Dia Mundial do Meio Ambiente: Importância de Parcerias no Investimento de

Sobre a Fundação Banco do Brasil

Em 30 anos de existência, a Fundação Banco do Brasil estruturou sua atuação de forma a identificar e mobilizar diferentes atores sociais na busca por soluções efetivas para aspectos fundamentais do desenvolvimento sustentável das comunidades brasileiras. Nos últimos anos, entre 2004 e 2015, mais de três milhões de pessoas tiveram suas vidas transformadas pelos quase seis mil projetos apoiados e pelos investimentos sociais, que totalizam R$ 2,3 bilhões. A missão é melhorar a vida das pessoas, promovendo a inclusão socioprodutiva, o desenvolvimento sustentável e as tecnologias sociais.

Sobre o WWF

O WWF-Brasil é uma organização não governamental brasileira dedicada à conservação da natureza, com os objetivos de harmonizar a atividade humana com a conservação da biodiversidade e promover o uso racional dos recursos naturais em benefício dos cidadãos de hoje e das futuras gerações. Criado em 1996, o WWF-Brasil desenvolve projetos em todo o país e integra a Rede WWF, a maior rede mundial independente de conservação da natureza, com atuação em mais de 100 países e o apoio de cerca de 5 milhões de pessoas, incluindo associados e voluntários.

Sobre a Agência Nacional de Águas (ANA)

A ANA tem como missão implementar e coordenar a gestão compartilhada e integrada dos recursos hídricos e regular o acesso à água, promovendo o seu uso sustentável em benefício da atual e das futuras gerações. A instituição possui outras definições estratégicas centrais, tendo como foco o uso sustentável da água e o objetivo de ser reconhecida pela sociedade como a referência na gestão e regulação dos recursos hídricos e na promoção de seu uso sustentável.

Fonte: Assessoria de Imprensa do BB

Analistas de mercado do BB estão entre os melhores da América Latina

Analistas foram premiados pela Agência Estado e pela Reuters

Os analistas do BB-Banco de Investimento foram o destaque da 19ª edição do Prêmio Broadcast Analistas, realizado pela Agência Estado em parceria com o Instituto de Ensino e Pesquisa (Insper) nessa sexta-feira, 30. Foram quatro analistas do BB-BI entre os 10 premiados, inclusive a primeira colocada do ranking, Maria Paula Cantusio. Gabriela Cortez, na terceira posição, Viviane Cruz, na quinta, e Victor Penna, na sétima, foram os outros analistas do BB BI no Top 10 do ranking que avalia as recomendações de ações que tiveram a melhor rentabilidade em 2016. Concorreram ao prêmio 136 profissionais de 10 instituições.

Maria Paula e Gabriela também obtiveram conquistas importantes em outra premiação de peso, o Thomson Reuters Analyst Awards. Ao todo, foram premiados três analistas do BB nas categorias Stock Picker (baseada nas recomendações de compra e venda) e Top Earnings Estimator (que leva em consideração a precisão das projeções dos resultados de empresas). Com abrangência em toda América Latina, Maria Paula foi a primeira colocada no segmento de Varejo, na categoria Stock Picker. Mario Bernardes Júnior, ex-analista da equipe e hoje gerente de divisão na Diretoria de Crédito, obteve a segunda colocação no segmento de Indústrias, na categoria Top Earnings Estimator, e Gabriela foi a terceira colocada na mesma categoria do segmento de Materiais Básicos.

Para o Diretor de Mercado de Capitais e Infraestrutua, Fernando Campos, as premiações são reflexo dos investimentos realizados na estrutura da diretoria, com aumento da especialização da área. “Este é um negócio de pessoas e concorremos de igual para igual com o mercado ao investir em nossos talentos. Reconhecimentos como estes nos reafirmam como instituição atenta aos movimentos de mercado e preparada para oferecer as melhores soluções em diferentes esferas, gerando um círculo virtuoso”.

Analistas premiadosMaria Paula é analista do mercado de varejo e trabalha na Divisão de Pesquisa (Research) da Diretoria de Mercado de Capitais e Infraestrutura do Banco do Brasil há quatro anos. Pela primeira vez foi premiada pela Agência Estado. Essa foi a segunda vez que uma mulher fica em primeiro no ranking – havia acontecido apenas em 2006. “Além de um reconhecimento bastante relevante para o nosso trabalho como analistas, os prêmios ajudam a destacar o papel do BB como banco de investimento no mercado financeiro”, diz Maria Paula. As suas recomendações atingiram rentabilidade de 86,57%.

Gabriela, funcionária do BB-BI desde 2013, é responsável pelos relatórios do setor de papel e celulosa. É a segunda vez que figura entre os top10 do ranking. A rentabilidade dos papéis que recomendou foi de 75,56%. “Este prêmio mostra a força da marca do BB no mercado financeiro, coloca a empresa em um patamar de igualdade com os principais concorrentes nacionais e internacionais e atesta o BB como instituição que investe na qualidade, aprimoramento e encarreiramento dos funcionários”, afirma a analista.

Com análises do segmento de petróleo e gás, Viviane Silva alcançou rentabilidade de 71,57% e conquistou o prêmio pela primeira vez. “Este prêmio reflete nosso empenho e cuidado ao desenvolver modelos de avaliação de empresas que apresentem ao investidor as melhores alternativas de investimento em renda variável. Como analista, é uma honra representar o BB, pois todo reconhecimento e visibilidade que são proporcionados fortalecem nossa atuação dentro do mercado financeiro”, comemora a analista que chegou no BB-BI há dois anos.

Já Victor Penna está na Divisão de Pesquisa há 9 anos. Ele é responsável pelos relatórios sobre mercado de materiais básicos e graças às análises sobre setor siderúrgico, recebeu o prêmio pela terceira vez – com rentabilidade 69,6%. “Além de ser um enorme reconhecimento pelo meu trabalho, deixa-me feliz em representar o BB junto ao mercado financeiro e mostrar que podemos competir de igual para igual com bancos privados”, avalia.

“Nosso trabalho é reputacional, o que pressupõe visão de longo prazo, que começa com o período de formação dos analistas, certificação, elevação da exposição junto a empresas, investidores e demais agentes, ao reconhecimento. Nesse sentido, as premiações recentes reforçam que estamos trilhando o caminho certo. Nossos analistas são inquietos e sempre buscam o aprimoramento”, afirma Wesley Bernabé, gerente de divisão de Pesquisa (Research) da Diretoria de Mercado de Capitais e Infraestrutura do BB.

Fonte: Assessoria de BB

Os “pozinhos” mais interessantes do BB para aproveitar possível rompimento esta semana

SÃO PAULO – No programa “A Hora das Opções” desta segunda-feira (26), o professor e trader Luiz Fernando Roxo comenta sobre os “pozinhos” mais interessantes (opções de poucos centavos) para a 1ª semana de julho.

Segundo ele, o BB parece estar tentando fazer um rompimento, o que poderia puxar uma alta mais acelerada nos próximos dias, enquanto as opções da Petrobras estão em acumulação e com a volatilidade em queda, o que deixa os “pozinhos” da estatal mais baratos na bolsa.

Clique aqui e acompanhe as cotações dos contratos de opções mais negociados na bolsa

O programa “A Hora das Opções” é transmitido todas as segundas-feiras ao vivo a partir das 14h40 (horário de Brasília) na InfoMoneyTV.

Para entender sobre o mercado de opções, confira nosso conteúdo educacional neste link.

Para maiores explicações sobre a “Estratégia do Pozinho”, ensinada pelo professor Luiz Fernando Roxo, clique aqui.

Fonte: InfoMoney

Funcionários do BB são suspeitos de participar de ‘farra do consignado’

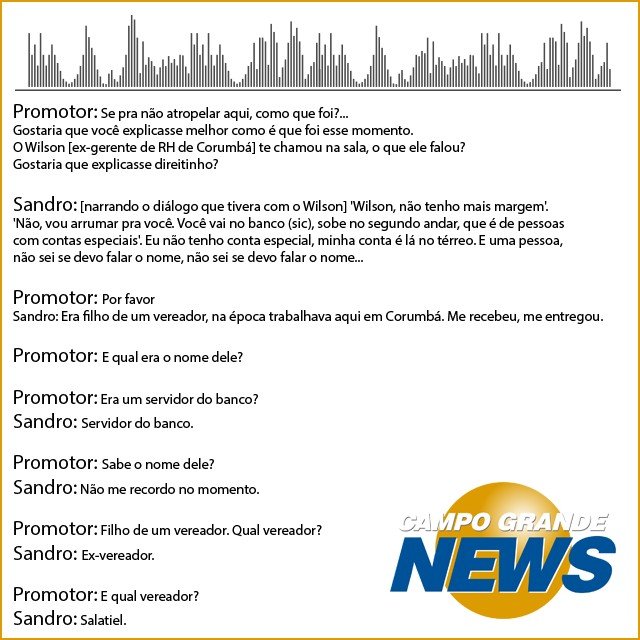

“Quando a gente fica na lama, os porcos se encontram”. A frase, dita em depoimento à Justiça neste mês, pelo servidor público Sandro da Costa Asseff, é emblemática: sugere uma corrupção generalizada, que se instalou na Prefeitura de Corumbá, especificamente durante os anos de 2009 a 2012, na gestão do então petista Ruiter Cunha de Oliveira, atualmente na chefia do Executivo municipal pelo PSDB. Asseff revelou detalhes do esquema de empréstimos consignados, que extrapolava a prefeitura, envolvendo até mesmo funcionários do Banco do Brasil.

Asseff, que foi candidato pelo PR à Câmara Municipal de Corumbá em 2016 (recebeu 207 votos e não se elegeu), está lotado na Fundação de Turismo do Pantanal. Trabalhando 40 horas, ele tem salário bruto de R$ 2.669, mas recebe R$ 419 (valores de maio), de acordo com o Portal da Transparência do município. As deduções informadas (Imposto de Renda e Previdência), no entanto, somam R$ 296 – o líquido seria, então, de R$ 2.373.

A remuneração do servidor, como a de outros funcionários públicos de Corumbá, estaria minguada por empréstimos consignados de altos valores, muitos deles feitos para favorecer terceiros, como clubes de futebol, escolas de samba e o próprio prefeito.

Asseff sugere que o esquema impactou, fortemente, as finanças de diversos servidores. Atualmente, ele paga empréstimo feito em outro banco para uso pessoal, e seus débitos com o Banco do Brasil foram para o ativo da instituição. “Recebo cobranças diárias”.

No detalhamento do modus operandi, Asseff afirmou que a operação de crédito era facilitada por funcionários do Banco do Brasil, ligados à prefeitura. Mesmo servidores públicos com salários abaixo do necessário para efetivar empréstimos elevados, conseguiam, com facilidade, sacar valores altos na instituição financeira.

O servidor contou que foi procurado pelo ex-gerente de RH (Recursos Humanos) da Prefeitura de Corumbá, Wilson Roberto Ferreira Pereira, para usar seu nome em um empréstimo. Mencionando a abordagem de Pereira, Asseff disse: “O Wilson me procurou: ‘Queridão, vai lá no meu gabinete’”. Já em sua sala, o ex-gerente teria dito, segundo Asseff: “O chefe [Ruiter] pediu pra você fazer, vai ter que fazer”.

Na sequência do depoimento, Asseff lembra o diálogo com o ex-gerente de RH: “’Wilson, não tenho mais margem’. [Pereira responde:] ‘Não, vou arrumar pra você. Você vai ao banco, sobe no segundo andar, que é de pessoas com contas especiais’”.

O servidor disse não ter conta especial no banco, o que não foi empecilho para a realização do empréstimo. De acordo com o ele, o funcionário que facilitou a operação (não precisou nem mesmo assinar nada) é filho do “ex-vereador Salatiel”. Asseff disse não lembrar o nome desse funcionário e nem informou o sobrenome do político citado.

Ele contou, ainda, que não precisou entregar ao banco documento do RH informando a “margem” [valor do salário que poderia ser comprometido com o empréstimo]. “Não, não levei o documento”, disse.

Dispensado de documentação necessária para a operação de crédito e sem precisar assinar nada, o servidor sacou R$ 12,5 mil. O dinheiro, segundo ele, foi entregue a Wilson, que o repassou a Ruiter. Respondendo para onde levou o montante sacado, Asseff afirmou: [fui à] antessala do prefeito (…). A pessoa [o ex-gerente de RH] pegou e levou lá pra dentro”.

O dinheiro foi usado para pagar dívidas de campanha política, possivelmente a de Ruiter.

Veja trecho do depoimento:

Segunda vez – Asseff foi novamente procurado por Pereira. Fez outro empréstimo, no valor de R$ 6 mil. Desta vez, o dinheiro seria usado para “ saldar dívidas do Corumbaense Futebol Clube”, segundo contou o servidor. A intermediação no Banco do Brasil foi feita por outra funcionária, referida apenas como “Nádia”.

Lama e porcos – Questionado se conhecia outros servidores que também participaram do esquema, Sandro Asseff respondeu: “Doutor, já disse para o senhor que quando a gente fica na lama, os porcos se encontram. Muitos. Tem muita gente passando necessidade, está desempregado até hoje”.

O Banco do Brasil foi procurado, mas não deu retorno até a publicação desta matéria.

Fonte: Campo Grande News

Vence hoje o prazo dado pela Justiça para BB pagar a gratificação aos gerentes descomissionados

Conforme é de conhecimento, foi deferida a Tutela de Urgência requerida em ação coletiva ajuizada no mês de maio/2017, na 19a Vara do Trabalho de Brasília, pela Associação dos Gerentes do Banco do Brasil (AGEBB).

Ficou determinado que o Banco do Brasil tem o prazo de 15 dias para cumprimento da Tutela a partir da ciência da decisão, que foi publicada em 16/6/2017. Além disso, o banco foi intimado por mandado, ou seja, o prazo começou a contar no dia 19/6/2017, ou seja, o BB tem até o dia 3/7/2017 para incorporar a gratificação de função, pela média mensal dos últimos 10 anos, nos termos do VERBETE Nº 12/2004 do TRT da10a Região.

No caso de descumprimento da medida, será cobrado uma multa diária de R$ 10 mil por empregado prejudicado que faz parte da ação coletiva, conforme determinado em sentença.

Sendo assim, precisamos aguardar o prazo determinado ao BB para que seja incorporada a gratificação de função pela média dos últimos 10 anos de função exercida.

Enquanto perdurar esta decisão, o banco não poderá retirar a gratificação de função.

A audiência inicial foi agendada para o dia 20/10/2017, oportunidade na qual o banco deverá apresentar sua defesa.

Ressaltamos que, o pedido principal da Ação Coletiva é para que seja mantida a gratificação de função, assim como era paga antes da reestruturação no banco, e não uma média dos valores. Em momento oportuno, a AGEBB irá reiterar este pedido.