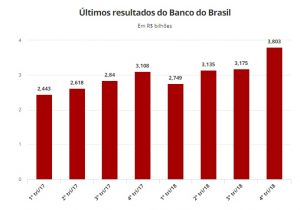

O Banco do Brasil (BB) apurou lucro líquido ajustado de R$ 3,845 bilhões no quarto trimestre, o que representa alta de 20,6% em relação ao mesmo período do ano passado. O número veio acima da projeção média de analistas consultados pelo Valor, que era de R$ 3,786 bilhões. O lucro líquido contábil ficou em R$ 3,803 bilhões, indicando aumento de 22,3% na comparação anual.

No resultado fechado de 2018, o lucro ajustado foi de R$ 13,513 bilhões, com alta de 22,2%. Já o lucro contábil cresceu 16,8%, a R$ 12,862 bilhões. A margem financeira bruta somou R$ 12,490 bilhões entre outubro e dezembro, o que mostra uma queda de 0,7% frente ao terceiro trimestre e redução de 2,6% na comparação com o quarto trimestre de 2017. O resultado foi motivado pela queda na receita com operações de crédito, a despeito de um leve aumento do spread.

No crédito, a receita financeira cresceu na carteira de pessoas físicas, que teve volume e spreads maiores no período. Em pessoas jurídicas, houve queda de volume e dos spreads, enquanto no agronegócio o estoque aumentou, mas os spreads praticados recuaram.

O banco obteve R$ 18,452 bilhões em receitas provenientes do crédito, uma queda de 5,5% em relação ao mesmo período de 2017. Esse desempenho foi parcialmente compensado pela queda nas despesas com captação e pelo crescimento de 18,3% no resultado de tesouraria, que somou R$ 3,051 bilhões.

A carteira de crédito ampliada subiu 1,8% no ano, a R$ 697,3 bilhões. Na passagem do terceiro para o quarto trimestre, a expansão foi de 1,0%. O estoque de operações com pessoas físicas totalizava R$ 196,654 bilhões no fim de 2018, o que representa alta de 2,7% em três meses e de 5% em um ano. O banco avançou principalmente nas linhas de consignado, financiamento imobiliário, cartão de crédito e empréstimos pessoais, e recuou em financiamento de veículos, cheque especial e CDC salário.

A carteira de pessoa jurídica, por sua vez, cresceu 0,6% no trimestre, mas recuou 4,6% em 12 meses, para R$ 219,951 bilhões. O banco encolheu 5%, em um ano, nas operações com médias e grandes empresas, e reduziu em 16,1% o portfólio de micro e pequenas. Apenas as operações com o governo tiveram desempenho positivo na comparação com dezembro de 2017.

Quase todas as linhas encolheram no ano passado, com exceção de ACC/ACE, que sofre influência do câmbio, e recebíveis.

No crédito rural, a carteira do BB somava R$ 187,193 bilhões no fim do ano passado, o que representa queda de 0,1% frente a setembro e alta de 3,2% em relação ao fim de do ano anterior.

Spread

No geral, o spread nas operações de crédito do banco ficou em 7,6% no quarto trimestre, estável na comparação com os três meses mediatamente anteriores e 0,1 ponto percentual maior que o aplicado no período de outubro a dezembro de 2017, do ponto de vista gerencial.

O BB vem tentando reprecificar sua carteira de crédito nos últimos anos, depois da queda artificial de taxas praticada no governo Dilma, que penalizou a rentabilidade da instituição.

Houve alta no spread para pessoas físicas, que ficou em 16,7%, ante 16,5% no terceiro trimestre e 16,3% no quarto trimestre de 2017. Nas operações com pessoa jurídica, excluindo governo, o prêmio recuou para 4,7% — queda de 0,3 ponto tanto no trimestre quanto em 12 meses.

No agronegócio, o spread médio recuou de 4,8% no quarto trimestre de 2017 para 4,6% no mesmo período do ano passado. Em relação ao terceiro trimestre, o recuo foi de 0,1 ponto percentual.

As despesas líquidas com provisões para devedores duvidosos (PDD) caíram 19% em relação ao quarto trimestre do ano passado, para R$ 3,168 bilhões. Na comparação com o terceiro trimestre, houve queda de 1,8%.

As receitas com tarifas subiram 7,4% na comparação anual, para R$ 7,236 bilhões. Ante o terceiro trimestre, a expansão foi de 5,3%. No ano fechado de 2018, essas receitas cresceram 5,8%, a R$ 27,452 bilhões.

A maior fonte de receita do BB ainda é a conta corrente, que rendeu R$ 1,902 bilhão em tarifas no quarto trimestre, com expansão anual de 1,1%. Entretanto, as receitas com administração de fundos vêm crescendo. No período, a expansão foi de 10,4%, a R$ 1,487 bilhão.

O volume de recursos administrados relacionadas à Administração de Fundos subiu 8,9% no ano passado, a R$ 941,1 bilhões.

As receitas de Seguros, Previdência e Capitalização também tiveram forte expansão no quarto trimestre, de 28,2%, a R$ 1,039 bilhão. “O destaque é o bônus de performance anual, no valor de R$ 276,1 milhões, pagos pela BB MAPFRE SH1 em razão da superação das metas de comercialização dos seguros no período de abril a dezembro de 2018, conforme acordado na renegociação da parceria com o Grupo Mapfre”, diz o BB.

As despesas administrativas recuaram 0,2%, para R$ 8,220 bilhões. Ante o terceiro trimestre, a expansão foi de 3,8%. No ano fechado de 2018, as despesas cresceram 0,6%, a R$ 31,966 bilhões.

Do total de despesas no quarto trimestre, R$ 4,970 bilhão são de pessoal (crescimento anual de 3,4%) e R$ 3,251 bilhões em outros gastos administrativos (queda de 5,4%).

O BB terminou 2018 com 96.889 colaboradores, com queda de 2,3%. “Em 2018 o Programa de Adequação de Quadros (PAQ), ocorrido no primeiro trimestre, influenciou significativamente os desligamentos de mais de 2.200 colaboradores”, diz o banco.

Já sobre as outras despesas administrativas, o BB explica que a queda se deveu principalmente à substituição de terminais de autoatendimento do banco por terminais da rede 24 horas. Foram afetadas as linhas de Comunicação e Processamento de Dados, com queda de R$ 141,7 milhões em 2018, e os Serviços de Segurança e Transporte, com redução de R$ 205,5 milhões.

Além disso, as ações de eficiência com renegociações de contratos de imóveis e otimização de espaços foram responsáveis pela redução de R$ 178,9 milhões em gastos no ano passado.

O retorno sobre o patrimônio líquido ajustado (ROE) pelo critério de mercado ficou em 16,3% no quarto trimestre, de 14,3% no terceiro e 14,5% no mesmo período do ano passado. No resultado fechado de 2018, o ROE foi de 13,9%, ante 12,3% em 2017.

“Parte desse resultado foi alcançado pelo rígido controle de despesas administrativas, que caíram 3,91% no ano, mesmo com a inflação (IPCA) de 3,75%, e pela redução das despesas de provisão para créditos de liquidação duvidosa (PCLD) em R$ 4,971 bilhões (19,3% frente a 2017)”, diz o relatório da administração.

Mesmo com a melhora, o retorno do BB continua abaixo dos rivais privados. O Itaú Unibanco registrou ROE de 21,8% no quarto trimestre, enquanto o Santander teve taxa de 21,1% e o Bradesco, de 19,7%. O BB fechou dezembro com índice de Basileia de 18,9% e 10,0% de capital principal.

O conselho diretor do banco aprovou o pagamento de R$ 1,630 bilhão em juros sobre capital próprio (JCP) relativos ao quarto trimestre de 2018. Isso equivale a R$ 0,58551597122 por ação.

O JCP terá como base a posição acionária de 21/02/2019, sendo as ações negociadas “ex” a partir de 22/02/2019. O valor será atualizado, pela taxa Selic, da data do balanço (31/12/2018) até a data do pagamento (07/03/2019).

Queda na inadimplência

O BB registrou inadimplência de 2,53% em dezembro, de 2,82% em setembro e 3,72% no fim de 2017. Já a inadimplência de curto prazo na carteira de crédito era de 1,78% no fim de 2018. A taxa de operações com atraso de 15 a 89 dias recuou 0,02 ponto percentual na comparação com setembro e 0,05 ponto frente a dezembro de 2017.

Em pessoa jurídica, o índice de inadimplência recuou para 3,17%, de 3,70% e 6,18%, na mesma base de comparação. Em pessoa física, as taxas foram de 3,08%, ante 3,27% e 3,36%, respectivamente. E em agronegócio, o indicador ficou em 1,53%, de 1,62% e 1,67%.

Da inadimplência em pessoa física, a maior taxa foi observada na linha CDC Salário, com 4,63%. Na sequência aparecem Financiamento Imobiliário, com 2,54%, e Cartão de Crédito, com 2,41%.

Em pessoa jurídica, a taxa de inadimplência mais elevada é na linha ACC/ACE, de 1,36%. Depois vêm as linhas Recebíveis, com 1,06%, e Capital de Giro, com 1,00%.

Em agronegócios, a linha com maior inadimplência é Pronaf, com 3,01%; seguida de Pronamp, com 2,44%; e BNDES/Finame Rural, com 1,85%. As provisões para devedores duvidosos (PDD) somaram R$ 3,168 bilhões no quarto trimestre, uma queda de 19% na comparação com o mesmo período do ano passado, e baixa de 1,8% ante o terceiro trimestre.

No resultado fechado de 2018, as despesas de PDD somaram R$ 20,229 bilhões, com redução de 19,9% em relação ao ano anterior. O índice de cobertura do BB subiu para 211,6% no quarto trimestre, de 192,7% no terceiro e 154,9% no fim de 2017.

O BB também divulgou o indicador New NPL/Carteira de Crédito, que representa uma tendência da futura inadimplência. O indicador é apurado pela relação entre a variação trimestral do saldo das operações vencidas há mais de 90 dias, acrescida das baixas para prejuízo efetuadas no trimestre; e o saldo da carteira de crédito classificada do trimestre anterior.

No quarto trimestre, esse indicador foi de 0,52%, ante 0,27% no terceiro e 0,89% no quarto trimestre de 2017.

Planos para 2019

Segundo o guidance do BB para 2019, que foi publicado na manhã desta quinta-feira, o banco projeta um lucro líquido ajustado entre R$ 14,5 bilhões e R$ 17,5 bilhões para este ano. O BB também prevê um crescimento de 3% a 6% em sua carteira de crédito em 2019, o que indica que adotará um ritmo mais moderado que os concorrentes privados.

Tanto Bradesco quanto Itaú Unibanco estimam que podem crescer mais de 10% em estoque de operações. A projeção do BB é aumentar de 7% a 10% o portfólio de crédito a pessoas físicas. Na carteira de pessoas jurídicas, o banco prevê uma variação de 0% a 3%. No crédito rural, a expansão esperada é de 3% a 6%.

A margem financeira bruta do BB deve crescer de 3% a 7% em 2019. As despesas líquidas com provisões para devedores duvidosos devem ficar entre R$ 11,5 bilhões e R$ 14,5 bilhões neste ano, depois de terem somado R$ 14,221 bilhões em 2018.

A expectativa do banco é que as rendas de tarifas aumentem entre 5% e 8% e as despesas administrativas, de 2% a 5%.

Fonte: Valor Econômico