Por determinação do Conselho Monetário Nacional (CMN), a partir do dia 2 de julho o trabalhador brasileiro, da iniciativa privada ou pública, é quem decide em que banco prefere receber o salário. Até então, a empresa ou órgão determinava a instituição financeira e o empregado, caso fosse de sua preferência, poderia solicitar a mudança. Com a alteração nas regras da Livre Opção Bancária (LOB), que nada mais é do que o livre direito do cliente (trabalhador) escolher onde deseja receber seus créditos oriundos de salários, bonificações e afins, acirra-se a disputa por salários entre os bancos.

Com a mudança na LOB, o cliente poderá fazer a portabilidade em qualquer canal de atendimento ou diretamente na instituição onde deseja receber os proventos, que pode ser um banco tradicional, digital ou até uma fintech. A resolução do CMN gera oportunidades e ameaças para o BB. Se por um lado, haverá mais facilidade para atração de novos proventistas, por outro, com a maior base de proventistas do mercado, superior a 10 milhões de clientes, o banco é o principal alvo nesse cenário.

No BB, os proventistas fomentam cerca de 65% da margem de contribuição total do mercado PF, o que destaca a importância de a instituição reforçar o seu relacionamento com esse público. A estratégia para retenção, atração e fidelização desses clientes está estruturada em uma comunicação direcionada, com novos conteúdos e ferramentas para apoiar o trabalho na rede, vantagens em produtos e preços, com oferta de benefícios diferenciados e ajustes e melhorias nos processos de tecnologia para canais de atendimento.

No BB, os clientes que recebem crédito do salário em conta e optam por pacotes de serviços específicos contam com todas as vantagens e benefícios do BOMPRATODOS, como taxas reduzidas em linhas de crédito, dez dias sem juros no uso do cheque especial, taxa mensal de 3% no cartão de crédito e assessoria financeira exclusiva. Há ainda isenção de tarifa (na adesão e primeira carga do Ourocard Pré-Pago, no serviço de SMS e seis meses sem tarifa do pacote de serviço) e isenção da anuidade no primeiro ano do cartão de crédito.

Nesse trabalho de atração e retenção de proventistas, o papel dos gerentes, especialmente os de unidade, é fundamental. “O gerente de banco não só coordena e lidera a equipe, mas atua na manutenção e difusão da boa imagem, produtos e serviços do BB. Ele deve estar sempre motivado a cumprir suas metas e missões como um bom administrador, que conhece a instituição e seus processos, mas principalmente as necessidades de seus clientes”, afirma Ronald Feres, vice-presidente da AGEBB.

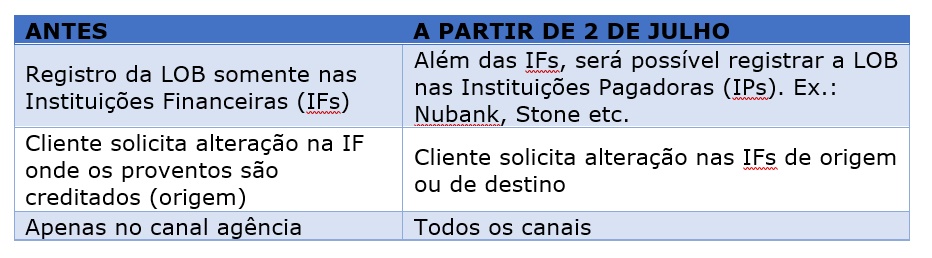

Confira abaixo as mudanças nas regras determinadas pelo CMN