O que você busca na sua carreira? Flexibilidade, aprimoramento de competências e oportunidades de promoção são alguns dos motivos que fizeram muitos profissionais mudarem de emprego.

Isso porque pensar na cultura da empresa em que se quer atuar pode até ser mais importante do que o cargo ou a remuneração oferecida. A abertura da possibilidade de mudança de função dentro da mesma empresa também é outro ponto a ser considerado.

Segundo a pesquisa realizada pela startup Intera, especializada em recrutamento para o mercado digital, cerca de 53% dos entrevistados desejam trabalhar em outra área e 47% querem desafios diferentes para desenvolver a carreira. A pesquisa teve a participação de 23,6 mil pessoas entre fevereiro de 2020 e fevereiro de 2021.

Pensando nisso, o LinkedIn divulgou uma lista das melhores empresas, no ponto de vista do desenvolvimento de carreira. Essa é a segunda edição do levantamento LinkedIn Top Companies, divulgada neste mês.

As empresas que entraram no ranking foram avaliada em sete competências: progressão de crescimento, desenvolvimento de competências, estabilidade na empresa, oportunidade externa, afinidade com a empresa, diversidade de gênero e nível de formação acadêmica.

Essas companhias “têm oferecido estabilidade mesmo em um mundo de trabalho em constante evolução, conseguindo não apenas atrair, mais reter seus funcionários”, aponta o levantamento.

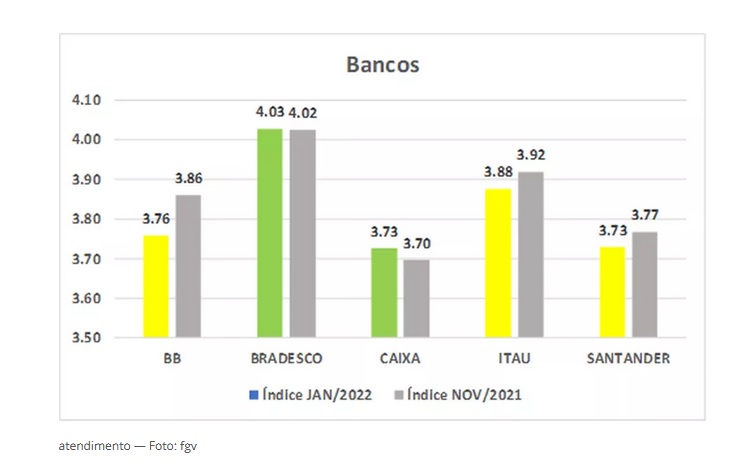

Itaú (ITUB4), Bradesco (BBDC4) e a indústria automobilística Mercedes-Benz são as empresas que formam o top 3 de melhores lugares para desenvolver carreira.

Os bancos, aliás, são destaque no levantamento do LinkedIn, com cinco deles posicionados entre as dez melhores empresas para crescer profissionalmente. Confira a seguir o ranking.

10 – Procter & Gamble (P&G) (PGCO34)

Em 10º lugar está a empresa de bens de consumo P&G. A empresa é uma ótima opção para quem atua com vendas. Promotores e gerentes de vendas e representantes de marketing de campo são as carreiras mais promissoras na companhia.

A companhia tem mais de 100 mil colaboradores que atuam em São Paulo (SP), Manaus (AM) e Rio de Janeiro (RJ).

Vale mencionar que a P&G tem criado iniciativas voltadas para a diversidade e a inclusão social. Em 2021, a empresa lançou um programa de desenvolvimento e capacitação para empreendedores negros.

9 – Unimed

A operadora de planos de saúde é a única do setor que está no ranking de melhores empresas para desenvolver a carreira. Com cerca de 134 mil colaboradores com presença maior nas cidades de Belo Horizonte (MG), São Paulo (SP) e Rio de Janeiro (RJ).

As carreiras mais reconhecidas são da área médica, mas não somente. As posições mais comuns são de enfermagem, auxiliar de enfermagem ocupacional e assistente administrativo. Relacionadas aos cargos, as competências mais valorizadas são a de atendimento e foco no cliente.

Com o objetivo de acelerar startups da área da saúde, a Unimed lançou a hub de inovação Vibee em 2020. Até o momento, mais de 20 startups foram aceleradas com investimento e capacitação.

8 – Sanofi

A controladora da farmacêutica Medley Indústria, Sanofi, é a oitava melhor empresa para desenvolver a carreira no Brasil. As competências dos colaboradores que possuem maior reconhecimento são boas práticas de laboratório, as habilidades que compõem o senso 5S – utilização, organização, limpeza, saúde, disciplina – e propaganda.

Os cargos mais bem avaliados são de consultor de vendas, gerente de contas e representante de marketing de campo.

Entre as principais iniciativas da companhia estão o desenvolvimento da aprendizagem colaborativa.

7 – JP Morgan (JPMC34)

O Banco JP Morgan é uma das cinco instituições financeiras presentes na lista. Os cargos mais comuns são de engenheiro de software, especialista corporativo e analista de pagamento.

Já em relação às competências mais reconhecidas, finanças, gestão de riscos e análise financeira são as necessárias para quem deseja trabalhar no JPM.

Além disso, é importante saber que o banco detém 60% das ações do banco digital C6 Bank e já entrou no metaverso Decentraland.

6 – Banco do Brasil (BBAS3)

Em seguida, o Banco do Brasil segue no 6º lugar do ranking. Para quem deseja atuar e crescer na carreira no banco é preciso ter as competências de gestão estratégica empresarial e de investimentos. Os cargos mais comuns são de gerente de relacionamento, bancário e consultor financeiro.

5 – Banco Santander (SANB11)

O banco espanhol Santander reconhece como as principais habilidades dos colaboradores a resiliência e o foco no cliente. Assim como o Banco do Brasil, os cargos mais comuns são de gerência do negócio, de relacionamento e de serviços.

4- SAP (SAPP34)

A empresa de software SAP está no top 5 das melhores empresas no quesito carreiras. Por ser uma companhia com foco em tecnologia, os cargos mais bem avaliados são de engenharia de software e de suporte e consultoria de soluções.

Sendo assim, as habilidades com maior reconhecimento se relacionam com a migração de sistema, arquitetura de rede e aplicativos de nuvem.

A SAP é bem reconhecida, sobretudo, pelo desenvolvimento de uma plataforma de georreferenciamento utilizada no combate a incêndios florestais e controle de reflorestamento da região de Brumadinho, em Minas Gerais, afetada por um rompimento da barragem em 2019.

3 – Mercedes-Benz

A indústria automobilística Mercedes-Benz é a terceira melhor companhia em carreiras do levantamento do LinkedIn.

Gestão de vendas e de equipes e recrutamento são as competências mais reconhecidas. Contudo, os cargos mais comuns na empresa são de vendedor, líder de produção e operário de linha de montagem.

2 – Banco Bradesco (BBDC4)

Com mais de 87 mil colaboradores, o Banco Bradesco é o segundo melhor lugar para se trabalhar. As competências mais reconhecidas giram em torno do foco no cliente e investimentos. Já os cargos mais comuns são de gerente de relacionamento e de conta, além da posição de bancário.

O Bradesco também está apostando no meio digital. Next, Bitz e Digio fazem parte do grupo da instituição financeira, que deseja expandir as operações do banco digital em outros países, como Estados Unidos e México.

1- Banco Itaú (ITUB4)

A melhor empresa, segundo o levantamento do LinkedIn, é o Banco Itaú. Com o foco no cliente, gestão estratégica empresarial e inovação em serviços bancários, a instituição financeira tem expandido os negócios.

Os principais cargos dos colaboradores são de executivo, gerente de relacionamento e agente comercial.

Recentemente, o Itaú assinou um acordo com a Totvs (TOTS3) para a criação de joint ventures de serviços financeiros.