Tag: lucro ajustado

Lucro ajustado do BB é de R$ 3,4 bilhões no primeiro trimestre de 2020

O Banco do Brasil divulgou nesta quinta-feira, 7, um lucro líquido ajustado de R$ 3,4 bilhões para o primeiro trimestre de 2020, o que representou um RSPL de 12,5%. Em virtude do cenário desafiador para todo o sistema, o resultado do trimestre foi impactado pela antecipação prudencial que resultou no reforço de provisões em R$ 2 bilhões.

Apesar da queda do lucro, a geração de negócios permaneceu forte, evidenciada pelo crescimento de 15,4% do resultado estrutural na comparação com o 1º. trimestre do ano passado. Esse cálculo é composto pelo produto bancário e pelas despesas operacionais totais, não sofre os efeitos das provisões. Os principais vetores desse resultado foram o crescimento da carteira de crédito e o incremento nas rendas com prestação de serviços.

O BB destaca ainda a colaboração dos avanços da estratégia digital para os impactos positivos no desempenho.

Crédito

A carteira de crédito ampliada totalizou R$ 725,1 bilhões, crescimento de 5,8% em 12 meses. No mesmo período, a carteira PF ampliada cresceu 9,0%, a PJ ampliada cresceu 5,9% e a carteira rural ampliada apresentou desempenho positivo de 2,5%.

A carteira PF cresceu em função do desempenho positivo em Crédito Consignado que evoluiu 16,4% em doze meses, e na linha Empréstimo Pessoal, que cresceu 36,0% no período e alcançou R$ 11,6 bilhões.

A carteira de crédito ampliada PJ cresceu 5,9% na comparação anual e totalizou R$ 273,0 bilhões. A carteira MPME cresceu 12% em 12 meses, com destaque para o crescimento de 26,8% no capital de giro.

A carteira rural ampliada apresentou desempenho positivo de 2,5% na comparação anual, totalizando R$ 173,3 bilhões. Destaque para a carteira para produtores pessoas físicas que cresceu 7,2%.

Qualidade do Crédito

O índice de inadimplência superior a 90 dias sofreu redução de 10bps frente a dezembro/19, alcançando 3,17% em março/20 (relação entre as operações vencidas há mais de 90 dias e o saldo da carteira de crédito classificada), inferior ao registrado pelo Sistema Financeiro Nacional. O índice de cobertura da carteira total alcançou 200,0%.

Receitas com prestação de serviços

No 1T20, as receitas com prestação de serviços cresceram 4,0% na comparação com 1T19, alcançando R$ 7,1 bilhões. Destaque para o desempenho das linhas de consórcios (+19,2%); seguros, previdência e capitalização (+15,3%); e administração de fundos (+13,3%).

O desempenho foi resultado da evolução da estratégia digital e melhor experiência do cliente, com a oferta de produtos e serviços modernos e adequados ao perfil e necessidades de cada cliente.

Despesas Administrativas

As despesas administrativas seguem sob controle. Apresentaram crescimento de 2,7% na comparação doze meses, abaixo da inflação do período. O índice de eficiência foi de 36,2% no 1T20.

Índice de Basiléia

O índice de Basileia atingiu 17,8% em março de 2020, sendo 9,98% de capital principal. O BB mantém o compromisso de atingir um patamar mínimo de 11% de capital principal em janeiro de 2022.

Atuação em tempos de pandemia

Desde o início da pandemia, o BB tomou medidas para garantir o melhor atendimento a todos os clientes e para zelar pela saúde e segurança de seus funcionários. A estratégia digital garantiu a ampliação do atendimento remoto com portfólio completo de serviços, Fale com BB via chat e serviço via WhatsApp e redes sociais.

A aceleração do digital ficou evidenciada com o aumento de 1,7 milhão de usuários em nosso App desde o dia 16 de março, totalizando agora 15,8 milhões de clientes no canal. A média de novos usuários no App por dia em abril é 358% superior à média observada nos últimos seis meses. Registramos ainda aumento no número de acessos diários ao App, com crescimento de 25% em abril.

Em linha com nota emitida pela Febraban e com o objetivo de minimizar os impactos momentâneos do atual cenário de pandemia, foi oferecida aos clientes a possibilidade de repactuar por 60 dias, para empresas, e por até 180 dias, para pessoas físicas, o pagamento de dívidas que vencem nos próximos meses.

Para os clientes que estão em inadimplência, foram anunciadas e promovidas uma série de medidas de apoio e orientação. São pessoas físicas, micro e pequenas empresas, pessoas jurídicas em geral e produtores rurais que passam a contar, dependendo da modalidade, com flexibilização de carências e redução nos percentuais de entrada.

Entre 16/03/2020 e 30/04/2020 foram registrados mais de R$ 98 bilhões em desembolso de crédito e prorrogações de operações de crédito. Foram mais de R$ 46 bilhões em desembolsos de novos recursos (R$ 4,7 bilhões para pessoas físicas, R$ 28,9 bilhões para empresas e R$ 12,5 bilhões ao agronegócio) e mais de R$ 52,1 bilhões em renovações e prorrogações (R$ 16,3 bilhões para pessoas físicas e R$ 34,9 bilhões para empresas e R$ 970 milhões para ao agronegócio).

Para as MPME, o desembolso de recursos totalizou R$ 25,8 bilhões, principalmente para linhas de antecipação de recebíveis e de capital de giro, sendo R$ 3,6 bilhões em crédito novo e R$ 22,1 bilhões em renovações e prorrogações.

Para as grandes empresas, o desembolso totalizou R$ 35,5 bilhões. O desembolso para esse segmento foi motivado por aumento na demanda por recursos para capital de giro, por empresas que atuam em setores mais atingidos pela retração da atividade econômica, ou para investimentos, por empresas que buscaram ampliar sua atividade para atender a aumento imediato da demanda.

Compromisso social

O conglomerado tem atuado no combate à pandemia em conjunto com a Fundação Banco do Brasil. Ciente de seu compromisso social tem incentivado parceiros e clientes por meio de ações corporativas. Ao todo, mais de R$ 75 milhões já foram arrecadados.

O BB tem trabalhado na operacionalização do auxílio emergencial previsto na Lei 13.982, de 2 de abril de 2020. Os créditos se iniciaram em 9 de abril para clientes correntistas e poupadores. Foram realizados mais de 1,2 milhão de pagamentos, valor superior a R$ 862 milhões enviados diretamente aos cidadãos.

Foram firmados 3.271 contratos de Financiamento da Folha de Pagamento. Trata-se de linha de crédito emergencial para financiar, por até dois meses, a folha de pagamentos de pequenas e médias empresas. Essa iniciativa tem o objetivo de apoiar os empresários no enfrentamento dos desafios impostos pela pandemia, preservando empregos e a renda familiar, e buscando também atenuar o impacto no fluxo de caixa das empresas.

O BB já iniciou o pagamento do Benefício Emergencial de Preservação do Emprego e Renda (Bem), destinado aos empregados das empresas que aderirem ao programa. Os objetivos são preservar o emprego e a renda, garantir a continuidade das atividades laborais e empresariais e reduzir o impacto social decorrente das consequências do estado de calamidade pública e de emergência de saúde pública.

Além disso, foram negociados outros 47 convênios para pagamentos de benefícios oferecidos por diversos órgãos da administração pública municipal, estadual ou federal de várias regiões do país. O total de pessoas beneficiadas supera 4 milhões, com desembolso próximo a R$ 1 bilhão nos próximos meses. O BB oferece como solução de pagamento o uso da nova ferramenta de carteira Digital BB ou os cartões de débito da empresa coligada Alelo.

Lucro Ajustado do BB no ano de 2019 é de R$ 17,8 bilhões

O Banco do Brasil S.A. (BBAS3) divulgou nesta quinta-feira o lucro líquido ajustado do quarto trimestre de 2019, de R$ 4,6 bilhões, resultado 20,3% superior ao 4T18. O crescimento do RSPL Mercado de 15,4% para 17,7% na comparação com o 4T18 e de 13,9% para 17,3%, na visão acumulada em doze meses, reforçam o compromisso de aumento da rentabilidade.

Em 12 meses, o resultado foi de R$ 17,8 bilhões, valor 32,1% maior comparado com 2018. Na visão societária, sem os ajustes de eventos extraordinários, o resultado acumulado alcançou R$ 18,2 bilhões, alta de 41,2% e RSPL de 17,6%.

Crédito

A carteira de crédito classificada PF cresceu 8,9% em relação a dezembro/18 (+R$ 17,4 bilhões), fruto do desempenho positivo em crédito consignado (+R$ 10,2 bilhões) e em empréstimo pessoal (+R$ 3,3 bilhões).

O crescimento dos negócios de varejo, que englobam os segmentos de PF e MPME, atingiram 41,1% de participação no total da carteira, ante 36,7% em dezembro/18. A carteira de crédito ampliada totalizou R$ 680,7, redução de 2,6% em 12 meses.

A carteira MPME alcançou R$ 64,5 bilhões, crescimento de 8,5% em 12 meses. Já a carteira de crédito classificada PJ atingiu R$ 197,5 bilhões, 10,9% menor se comparado a dezembro de 2018. A redução pode ser explicada principalmente pela dinâmica da carteira atacado, onde tem se observado uma migração para mercado de capitais. O BB tem atendido a este segmento por

meio de seu banco de investimento, na distribuição de operações no mercado de capitais.

O crédito rural apresentou queda de 1,0% em relação a dezembro/18 (-R$ 1,7 bilhão), redução de R$ 5,6 bilhões na Comercialização Agropecuária, compensada pelo aumento na carteira de FCO Rural (+R$ 2,0 bilhões) e Investimento Agropecuário (+R$ 2,3 bilhões). A participação de mercado alcançou 64,4%, mesmo nível de dezembro de 2018.

Qualidade do Crédito

O índice de inadimplência INAD+90d (relação entre as operações vencidas há mais de 90 dias e o saldo da carteira de crédito classificada) alcançou 3,27% em dezembro/19, queda de 20 bps em relação ao trimestre anterior. Ao desconsiderar o efeito de caso específico o índice seria de 2,54%.

A despesa com PCLD – Risco de Crédito reduziu 4,6% em relação ao 3T19, alcançando R$ 4,8 bilhões no 4T19. Na visão acumulada, queda de 2,4%.

A despesa de PCLD Líquida, que considera a Recuperação de Crédito, reduziu 9,6% na comparação com o 3T19, impactada positivamente pelo aumento de 4,9% na Recuperação de Crédito (+R$ 83,7 milhões).

Índice de Eficiência

As despesas administrativas aumentaram 8,7% em relação ao 4T18 e 11,7 em relação ao 3T19 impactadas principalmente pela contribuição extraordinária à Cassi de R$ 514 milhões nas despesas de pessoal. Na visão acumulada, crescimento de 2,8%, abaixo da inflação.

O índice de eficiência em 12 meses atingiu 36,1% em Dez/19, melhora de 139 bps em relação ao Dez/18.

Receitas com Prestação de Serviços

As receitas com prestação de serviços cresceram 6,4% no comparativo 12 meses e 0,6% em relação ao trimestre anterior, resultado da estratégia centrada no relacionamento e na melhoria constante da experiência do cliente. Na comparação em 12 meses, destaque para seguros, previdência e capitalização com crescimento de 18,0% (+R$ 581,2 milhões) e conta corrente com aumento de 6,3% (+R$ 460,2 milhões).

Índice de Basileia

Em 2019, o índice de Basileia foi de 18,6% e o índice de capital nível I de 13,5%, sendo 10,02% de capital principal.

Estratégia Digital

O número de clientes nativos digitais, que começaram o relacionamento com o Banco, através de canais digitais, apresentou crescimento de 56,0% em doze meses. Destes clientes, 83,1% tem até 40 anos.

Este crescimento reforça o compromisso do Banco com a ampliação do volume de negócios, com novos clientes (principalmente o público jovem).

Lucro ajustado do BB aumenta 22% e passa de R$ 3 bilhões no trimestre

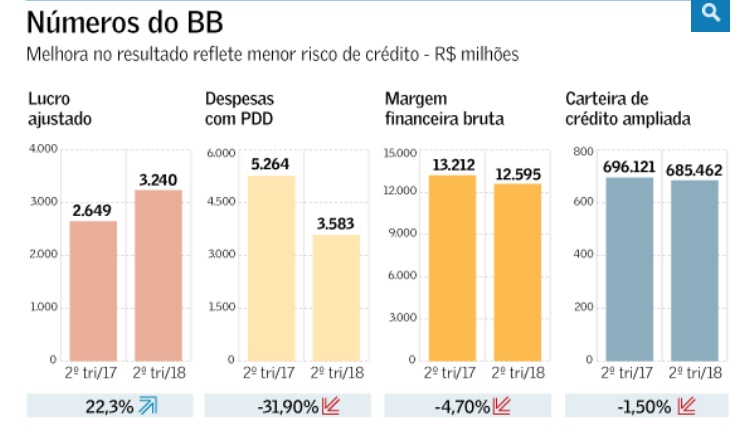

O Banco do Brasil (BB) apurou lucro líquido ajustado de R$ 3,240 bilhões no segundo trimestre, o que representa alta de 22,3% em relação ao mesmo período do ano passado. O número veio acima da projeção média de analistas consultados pelo Valor, que era de R$ 3,172 bilhões. O lucro líquido contábil ficou em R$ 3,135 bilhões, indicando aumento de 19,7% na comparação anual.

A margem financeira bruta somou R$ 12,595 bilhões entre abril e junho, uma queda de 4,7% frente ao segundo trimestre de 2017. A carteira de crédito ampliada caiu 1,5%, a R$ 685,462 bilhões.

As receitas com tarifas subiram 5,7% na comparação anual, para R$ 6,798 bilhões. Segundo o BB, esse resultado está ligado diretamente ao desempenho dos negócios, a maior quantidade de dias úteis e aos efeitos sazonais do trimestre.

As despesas administrativas aumentaram 2,6%, para R$ 8,070 bilhões. O retorno sobre o patrimônio líquido ajustado pelo critério de mercado ficou em 13,8% no segundo trimestre, de 13,2% no primeiro e 12,8% no mesmo período do ano passado.

As despesas líquidas com provisões para devedores duvidosos (PDD) caíram 31,9% em relação aos três meses até junho de 2017, para R$ 3,583 bilhões. Na comparação com o primeiro trimestre do calendário atual, houve recuo de 15,6%. Na primeira metade de 2018, a instituição contabilizou R$ 7,827 bilhões em despesas com PDD, o que representa queda de 29% em relação ao mesmo período do ano passado. A redução reflete uma melhora no risco de crédito no país.

Diante desses números, o Banco do Brasil melhorou a previsão de despesas com PDD neste ano e passou a estimar uma faixa de R$ 14 bilhões s R$ 16 bilhões para o indicador. Anteriormente, a expectativa era um intervalo entre R$ 16 bilhões e R$ 19 bilhões.

Inadimplência

A inadimplência acima de 90 dias ficou em 3,34% em junho, ante 3,65% em março e 4,11% no sexto mês de 2017. É o quarto trimestre seguido de queda. Segundo o BB, se um caso específico fosse desconsiderado, a inadimplência ao fim do segundo trimestre teria ficado em 2,92%, retornando a patamares próximos à série histórica.

No caso da carteira de pessoa jurídica, a inadimplência se situou em 5,20% em junho, de 5,76% em março e 7,35% em junho de 2017. Para pessoa física, a inadimplência correspondeu a 3,33%, ante 3,49% e 3,34%, respectivamente. E na carteira de agronegócio, o índice foi de 1,61%, de 1,85% e 1,39%, na mesma base de comparação.

No caso de pessoa física, a linha com maior índice de inadimplência é CDC salário, com 4,94%. Na sequência, apareceram cartão de crédito (3,47%) e financiamento imobiliário (2,15%). Em pessoa jurídica, a inadimplência é maior em recebíveis (6,01%), seguido de capital de giro (5,21%) e investimento (3,30%). Na carteira do agronegócio, a inadimplência mais elevada é na linha Pronamp (2,75%), seguida de Pronaf (1,96%) e custeio agropecuário (1,02%).

O BB também divulga o indicador de new NPL/carteira de crédito, que representa uma tendência da inadimplência futura. Esse índice caiu a 0,55% no segundo trimestre, depois de marcar 0,99% no primeiro e 1,07% no segundo trimestre de 2017.

No caso da inadimplência de curto prazo, o BB registrou taxa de 1,93% — estável em relação a junho do calendário anterior, mas 0,11 ponto percentual superior àquela observada em março. O indicador mede operações de crédito com atraso entre 15 e 89 dias.

Carteira de crédito

O BB chegou ao fim de junho com R$ 685,462 bilhões em sua carteira de crédito ampliada, que inclui títulos, avais e fianças. O volume cresceu 1,5% em relação a março, mas encolheu 1,5% ante junho do calendário anterior.

O estoque de operações com pessoas físicas somava R$ 189,628 bilhões no fim de junho, com aumento de 2,2% em três meses e também de 2,2% em um ano. O BB teve desempenho positivo nas linhas de crédito consignado, financiamento imobiliário e cartão de crédito. Na comparação anual, o saldo de financiamento de veículos, empréstimo pessoal e cheque especial encolheu.

A carteira de pessoa jurídica terminou junho com R$ 219,677 bilhões em empréstimos e financiamentos. O volume aumentou 0,1% em relação a março, mas diminuiu 6,2% perante um ano antes. O estoque de operações com empresas de todos os portes encolheu tanto na comparação trimestral quanto na anual. O desempenho positivo ficou por conta das linhas para o governo.

A carteira do agronegócio totalizava R$ 187,941 bilhões, 2,1% maior que em março e 0,1% superior ao volume apresentado em junho de 2017.

BB Seguridade: lucro líquido ajustado é de R$ 907,4 mi no primeiro trimestre

A BB Seguridade, holding que concentra os negócios de seguros do Banco do Brasil, anunciou lucro líquido ajustado de R$ 907,4 milhões de janeiro a março, cifra 8,6% menor que no primeiro trimestre de 2017, de R$ 992,803 milhões. Na comparação com os três meses anteriores, a queda, porém, foi menor, de 3,6%.

A companhia destaca, em relatório que acompanha as suas demonstrações financeiras, que apesar do crescimento de 3,5% no resultado operacional combinado das empresas do grupo, o lucro líquido foi fortemente impactado pela retração da taxa Selic. “A queda dos juros levou o resultado financeiro combinado a uma queda de 37,3% quando comparado ao mesmo período do exercício anterior (para R$ 185 milhões)”, destaca a BB Seguridade, no documento.

Seu lucro contábil, que considera eventos extraordinários, alcançou R$ 886,5 milhões no primeiro trimestre, queda de 10,7% na mesma base de comparação. Ante o trimestre anterior a retração foi de 2,4%. Dentre os fatos não recorrentes no início do ano, conforme a BB Seguridade, está um ajuste de provisão de sinistro a liquidar judicial (PSLJ) da BB Mapfre SH2, que compreende os ramos de seguro patrimonial e de automóvel, de mais de R$ 20 milhões.

“A necessidade de provisionamento adicional de PSLJ foi estimada em R$ 108,0 milhões, que deduzido da reversão de R$ 32,0 milhões na provisão de sinistros ocorridos mas não suficientemente avisados (IBNER) e dos efeitos fiscais gerou impacto negativo de R$ 20,9 milhões no lucro líquido da BB Seguridade”, explica a holding.

No primeiro trimestre, o volume de total de prêmios emitidos de seguros, contribuições de previdência e arrecadação com títulos de capitalização alcançou R$ 12,7 bilhões. Apesar de ter sido suficiente para manter a holding líder nos segmentos em que atua, o volume é 14,2% menor que o visto nos três primeiros meses do ano passado, de R$ 14,8 bilhões.

A BB Seguridade encerrou março com R$ 9,807 bilhões em ativos totais, cifra 5,5% maior em um ano, de R$ 9,297 bilhões. Em relação aos três meses anteriores teve queda de 9,2%. Já o patrimônio líquido da holding somou R$ 9,795 bilhões, elevação de 5,4% e 10,1%, respectivamente e na mesma base de comparação.