O governo prepara um projeto de lei quebrando a exclusividade dos fundos de pensão estatais sobre os empregados de suas respectivas companhias públicas e permitindo a portabilidade dos atuais detentores de planos de previdência complementar para qualquer instituição financeira – inclusive bancos privados, se for a vontade dos participantes.

A proposta está em fase adiantada de elaboração no Ministério da Economia. Por enquanto, trabalha-se com a perspectiva de propor essas mudanças ao Congresso Nacional por um projeto de lei, e não medida provisória.

Os fundos de pensão estatais têm uma carteira ativa de mais de R$ 550 bilhões, segundo dados do próprio ministério. Isso significa que, se apenas 10% das poupanças para aposentadoria forem transferidas para outras instituições, significa uma movimentação de R$ 55 bilhões no mercado de previdência complementar.

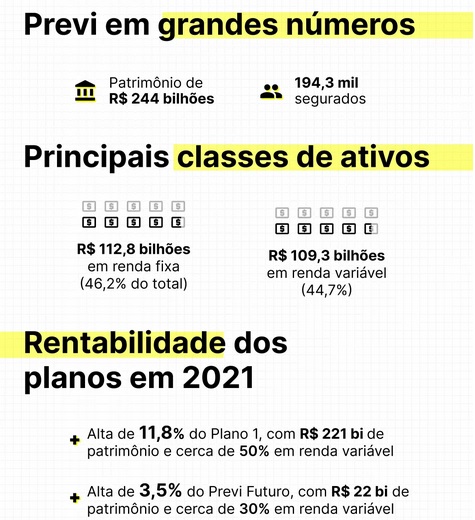

Apenas os três maiores fundos do setor público – Petros (Petrobras), Previ (Banco do Brasil) e Funcef (Caixa) – detêm R$ 442 bilhões. Eles reúnem 498 mil participantes, dos quais 243 mil ainda são ativos (fazem contribuições).

Caso o projeto seja aprovado, um funcionário do BB não precisará necessariamente manter um plano na Previ e um engenheiro da Petrobras terá outras possibilidades além da Petros, por exemplo.

O aval para a migração dos participantes seria faseado, obedecendo faixas etárias, a fim de evitar o esvaziamento súbito do caixa de algum fundo de pensão.

Oficialmente, a equipe econômica deverá “vender” o projeto argumentando que ele dará mais liberdade aos beneficiários dos planos e estimulará a busca por fundos com maior rentabilidade, tirando recursos daqueles que têm tido histórico desfavorável.

Auxiliares do ministro Paulo Guedes citam casos como o da Fapes, fundo dos empregados do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), que tinha meta atuarial de 9,6% em 2020. A rentabilidade apurada no ano foi de só 5,9%.

Outro exemplo negativo, muito mencionado no Ministério da Economia, é o do Postalis. Diante dos seguidos rombos do fundo de pensão dos Correios, cerca de 30 mil aposentados estão tendo desconto de 17,92% de seus benefícios por 23 anos – até 2039.

Uma preocupação entre as autoridades é que déficits atuariais sem a possibilidade de reversão são equacionados não apenas com contribuições extras dos participantes, mas também com recursos das próprias estatais. Se elas não tiverem caixa suficiente, requerem um aporte do Tesouro.

O governo sustenta que a portabilidade servirá de incentivo para a busca de maior rentabilidade e menores taxas de administração pelos fundos estatais, aumentando a responsabilidade de seus gestores com as carteiras.

Para além dos argumentos oficiais, contudo, integrantes da equipe econômica afirmam nos bastidores que o projeto também busca “travar” um eventual uso político dos fundos por futuras administrações. Reservadamente, os auxiliares de Guedes falam no risco de “captura” dos fundos em caso de vitória do ex-presidente Luiz Inácio Lula da Silva (PT), que lidera as pesquisas eleitorais contra Jair Bolsonaro.

Na prática, segundo pessoas que lidam diretamente com a elaboração do projeto de lei, a mera possibilidade legal de migração dos participantes representaria um “seguro” contra interferência política e direcionamento dos fundos para financiar obras consideradas polêmicas.

Um caso emblemático foi a atuação dos fundos estatais para investir na usina hidrelétrica de Belo Monte (PA). Petros e Funcef ainda têm 10%, cada uma, na Norte Energia – concessionária responsável pela usina no rio Xingu.

No governo Dilma Rousseff, os fundos também foram aventados como alternativas para viabilizar concessões de rodovias e até do trem-bala que seria construído entre o Rio de Janeiro e São Paulo.

Com a Eletrobras privatizada e o BNDES encolhido, apostando especialmente no crédito para pequenas e médias empresas, Guedes e seus auxiliares afirmam que os fundos de pensão das estatais poderiam ser usados com a finalidade de apoiar projetos de infraestrutura sem o devido retorno. Para eles, o fim da exclusividade funcionaria como solução de mercado contra esse tipo de “interferência”.