Durante a posse da nova presidente do Banco do Brasil, Tarciana Medeiros , nesta segunda-feira (16), o presidente Luiz Inácio Lula da Silva (PT) afirmou que deseja que o banco seja “campeão de crédito consignado “. A modalidade de empréstimo, no entanto, possui riscos para quem contrata.

“Quero que a gente seja campeão de crédito consignado. Quero mostrar para vocês uma coisa que eu dizia em 2003 e vou dizer agora: o pobre nesse país não é o problema, é a solução, na medida em que é incluído na economia. Vamos, outra vez, incluir povo pobre na economia e queremos que o Banco do Brasil cumpra sua parte”, afirmou o petista durante cerimônia realizada no CCBB (Centro Cultural Banco do Brasil).

Para Alexandre Ripamonti, professor de Finanças da ESPM, a fala do presidente abre margem para interpretação que ele quer, na verdade, ser o “campeão de pessoas super endividadas”.

“O banco deveria desestimular o cliente a tomar esse crédito de forma indiscriminada. Teria que ter um acompanhamento melhor de qual a capacidade de pagamento, quais as operações que ele já tem firmadas, fazer o cliente até desistir de alguma aquisição, se for o caso. Deveria haver uma conscientização da tomada de crédito responsável”, sugere.

Isso porque o endividamento das famílias brasileiras com o sistema financeiro está em 49,8%, perto do recorde da série histórica do Banco Central. O pico da série foi alcançado em julho (50,1%) de 2022. O percentual da renda comprometida com o sistema financeiro está perto de 30%, também em patamar recorde.

Ripamonti, ressalta, no entanto, acreditar que Lula quis dizer que pretende trazer as dívidas de pessoas que estão com o nome sujo em taxas de até 10%, para o banco público, diminuindo a parcela de renda comprometida.

Como é o crédito consignado do BB

Ao solicitar o crédito consignado junto à instituição financeira, isso significa que você compromete automaticamente parte da sua renda, já que as parcelas são descontadas diretamente da folha de pagamentos, ou seja, o desconto é feito no salário ou na aposentadoria.

Por essa razão, são mais comuns entre servidores públicos, quem tem carteira assinada e aposentados e pensionistas do INSS (Instituto Nacional do Seguro Social), já que estes possuem renda fixa.

Como o desconto ocorre “na fonte”, tem quase risco zero para a instituição financeira, e, com isso, os juros tendem a ser menores quando comparados a outras modalidades de crédito. Já do lado do contratante, o risco é perder a fonte de renda e continuar com a dívida.

O professor de Finanças da ESPM, Alexandre Ripamonti, lembra que, devido à facilidade de contratação, o correntista muitas vezes ignora o prazo da dívida e sua capacidade de quitação a longo prazo. “A pessoa pode usar o recurso para pagar uma conta de emergência e ficar comprometida por muito tempo.”

Atualmente, o pagamento pode ser feito em até 120 meses e a primeira parcela tem vencimento em até 180 dias. No site do BB é possível simular a contratação a partir dos seus dados.

Em uma simulação feita pelo professor Ripamonti, a partir do consignado do INSS, que tem juros de 1,66% ao mês, o correntista pagará juros totais de 620% caso opte pelo prazo de 10 anos.

Quem deseja contratar o crédito precisa estar atento também à sua margem consignável, ou seja, o quanto da renda pode ser comprometida com o desconto.

No Brasil, a lei estipula que esse valor seja de até 35% da renda total do contratante, sendo 30% para operações de empréstimos com desconto em folha de pagamento e os outros 5% restantes podem ser usados, exclusivamente, para custear despesas com cartão de crédito consignável.

Por exemplo, uma pessoa que ganha R$ 2.000 do INSS por mês e deseja contratar o empréstimo consignado teria como arcar com parcelas de até R$ 600.

Críticas ao consignado no Auxílio Brasil

Em campanha, o presidente Luiz Inácio Lula da Silva criticou o consignado para beneficiários do Auxílio Brasil , criado na gestão Bolsonaro, que permitiu comprometer até 40% do valor total do benefício com juros de 3,5% ao mês.

“O consignado tem que ser a 1% ao mês, não pode passar de 8%, 9% ao ano. Se estiver em 8% ao mês, chega a 200%, 300% de juros ao ano. Vai sufocar”, disse o ex-presidente à Rádio Clube, do Pará, em agosto.

Nesta semana, ao assumir como presidente da Caixa, Rita Serrano suspendeu o crédito consignado para beneficiários do Auxílio Brasil por conta dos juros altos da modalidade.

“Nós estamos suspendendo o consignado do Auxílio Brasil por duas razões: a 1ª é que o Ministério do Desenvolvimento Social vai revisar o cadastro. Não é de bom tom que a gente mantenha, porque não sabemos quem ficará nesse cadastro. E a outra razão é que os juros consignados para essa modalidade são muito altos”, disse.

Serrano afirmou ainda que o banco não trabalha com a perspectiva de suspender as cobranças de quem já contratou o empréstimo, nem mesmo para aqueles que perderem o benefício.

A Caixa Econômica Federal não é o único banco que oferece o crédito consignado para beneficiários do Auxílio Brasil. Mas, segundo o Ministério da Cidadania, R$ 7,64 bilhões (80% do total) foram feitos via Caixa, segundo balanço até 1º de novembro.

A nova presidente da Caixa, no entanto, lembrou que o governo projeta um programa de renegociação de dívidas por meio dos bancos públicos, o “Desenrola”, que permitirá a renegociação do crédito consignado: “Esse desenho ainda não está pronto. Estamos discutindo várias hipóteses. Acredito, pelo ritmo que está indo, talvez até o começo de fevereiro o Ministério da Fazenda tenha um desenho disso”.

Em agosto, antes da implementação do consignado, a taxa de inadimplência entre beneficiários do Auxílio Brasil era de 43% .

Para o professor Ripamonti, o ideal seria conciliar as duas propostas, ou seja, renegociando a dívida com redução dos juros, que resultaria, indiretamente, em perdão de parte da dívida.

“O Auxílio Brasil não era para tornar as pessoas endividadas, as pessoas precisavam comer, né?”, ressalta, completando: “Ou assume em definitivo que essa foi uma política pública fracassada e perdoa tudo, ou reduz os juros”.

O que diz o Banco do Brasil

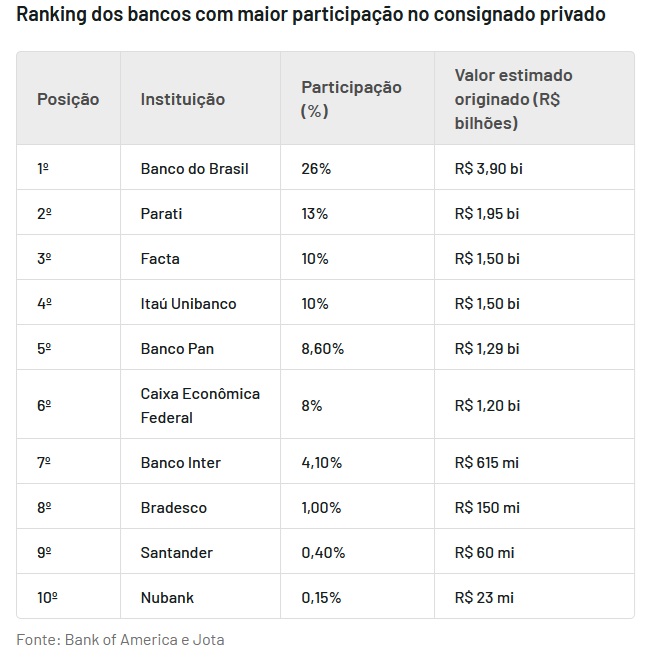

Em nota, o Banco do Brasil informa que já é o campeão de consignado, respondendo por 20% de todo o crédito do tipo no mercado. Além disso, afirma que está comprometido com uso responsável do crédito. Veja a íntegra do documento:

O Banco do Brasil encerrou o 3º trimestre de 2022 com saldo de R$ 113,3 bilhões na carteira de crédito consignado. O valor corresponde a uma participação de 20% de todo crédito consignado disponibilizado no mercado, o que faz do BB a maior instituição financeira do setor, conforme divulgado ao mercado no último anúncio de resultado e disponível no site bb.com.br/ri.

Para continuar crescendo de forma sustentável, o BB disponibiliza o crédito consignado de forma simples e acessível para milhares de clientes e em diversos canais como: agências, correspondentes, central de atendimento, internet, App BB e via WhatsApp de forma rápida e segura. Atualmente, são mais de 7 mil convênios com empresas privadas, prefeituras, governos estaduais e órgãos federais.

O BB oferece diversas soluções para atender as necessidades dos clientes e entende a importância do uso responsável do crédito. Um dos exemplos é o site bb.com.br/educacaofinanceira, onde os clientes têm acesso a amplo conteúdo, inclusive cursos e dicas para cuidar do orçamento.

Para aqueles que possuem empréstimo contratado em outras instituições financeiras, o BB permite a transferência do empréstimo por meio da Portabilidade, observadas as diretrizes previstas na resolução 2013/4292 do Banco Central. Mais informações podem ser obtidas no site bb.com.br/consignado.

Fonte: IG