O motivo da euforia faz sentido. Durante quatro anos, entre 2021 e 2024, o BB foi um fenômeno da bolsa, atraindo uma gama de mais de 1 milhão de investidores — a estatal tem uma das maiores bases acionárias do mercado.

Impulsionado pelos seus gordos proventos e pela resiliência operacional, o Banco do Brasil surfou o excelente momento do agronegócio brasileiro, beneficiado pela disparada dos grãos, como soja e milho.

A invasão da Rússia à Ucrânia — importante produtor agrícola — bagunçou os preços globais, impulsionando o setor e, consequentemente, o maior financiador do agro: o BB.

Para se ter uma ideia do salto, o lucro anual pulou de R$ 12,6 bilhões, em 2020, para o recorde histórico de R$ 38 bilhões, em 2024 — alta de 200%, suficiente para deixar qualquer investidor mal-acostumado.

Mas, ao que parece, o banco gastou toda a “sorte” nesse período. Se os anos anteriores foram de bonança, 2025 foi um ano para esquecer — ou “desastroso”, nas palavras de um gestor ouvido pelo Money Times.

O ROE (retorno sobre patrimônio líquido) despencou dos desejados 20% para 8%. O lucro caiu 60%, para R$ 3,8 bilhões. Nos tempos áureos, o banco chegou a registrar quase R$ 10 bilhões em um único trimestre.

Na bolsa, enquanto outros bancos — como Itaú, Bradesco e BTG — dispararam mais de 50%, o Banco do Brasil deve encerrar o ano com queda de 10%. Em relação à máxima de 2025, o tombo chega a 29%.

Tempestade perfeita

Como na queda de um avião, um desastre raramente tem um único motivo — e, no caso do BB, não é diferente.

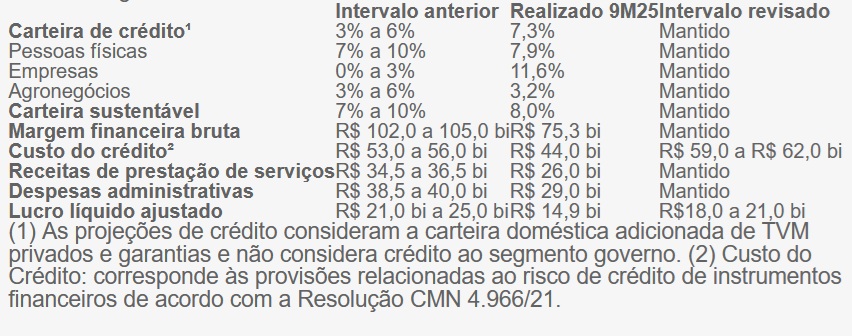

A primeira peça desse dominó foi a mudança nas regras do CMN (Conselho Monetário Nacional). A resolução nº 4.966/21, que passou a valer neste ano, alterou a forma de provisionamento das carteiras.

Se antes os bancos registravam provisões quando as perdas aconteciam, agora são obrigados a antecipar riscos. Em outras palavras: trocaram as perdas realizadas pelas perdas esperadas.

A regra mais dura veio justamente quando o agronegócio — antes o bastião do banco — enfrentou uma explosão de inadimplência.

Em 2025, o índice atingiu 8%, nível recorde, segundo a Serasa. E, para piorar, a maior parte dos calotes veio do setor financeiro.

O resultado foi um salto no colchão contra a inadimplência, o PDD, que subiu de “elevador”, como os executivos do banco descrevem.

Só no terceiro trimestre, o BB foi obrigado a elevar a provisão em 52%, para R$ 100 bilhões, afetando diretamente o lucro.

Nos cálculos de um gestor que conversou com o Money Times, considerando a inflação, isso representou uma perda real de 11% no desempenho das ações. E, comparado à bolsa — que renovou recordes —, o BB deixou quase 40% de performance na mesa.

Para completar, sem os lucros robustos do passado, o banco reduziu o payout (parcela do lucro distribuída como dividendos) para 30%. Nos tempos de bonança, esse número já foi de 45%.

Erro de quem?

Na visão de um gestor ouvido pelo Money Times, a administração errou no acompanhamento, monitoramento e construção da gestão de risco.

A mudança do CMN foi anunciada em 2021 — ou seja, os bancos tiveram quatro anos para se adequar às novas regras.

“Subestimou problemas conhecidos e deveria ter feito trabalhos adicionais de ativos e passivos, com o objetivo de alongar e adequar o risco gerado pelo agronegócio, que já era sabido.”

O gestor lembra que todos os bancos estavam expostos ao mesmo risco e vinham ampliando a carteira no agro.

“Por esses fatores, é possível, sim, classificar 2025 como um ano desastroso.”

Resposta à crise

O governo reagiu com uma Medida Provisória (MP 1314) para permitir renegociação de dívidas rurais em condições especiais. Ao todo, são R$ 12 bilhões para apoiar até 100 mil produtores, principalmente pequenos e médios.

O Pronaf (Programa Nacional de Fortalecimento da Agricultura Familiar) dará acesso a até R$ 250 mil em crédito, com taxa de 6% ao ano.

Outra ajuda veio do Banco Central, que alterou a Resolução nº 4.966/21, suavizando os critérios de cura para empréstimos com parcelas vencidas há mais de três meses.

A instituição já renegociou R$ 13 bilhões em contratos sob a MP 1314 e projeta chegar a R$ 20 bilhões a 25 bilhões.

“A administração enfatizou que não prevê reversão de provisões neste momento, e a data-chave a acompanhar é abril, quando os empréstimos do Plano Safra começam a ser pagos”, diz o JPMorgan.

Além do agro, houve deterioração nas carteiras de cartões de crédito vinculadas a produtores rurais. Os desafios em pequenas e médias empresas também persistem.

“Para 2026, o banco espera crescimento de empréstimos na faixa de um dígito médio, impulsionado principalmente por pessoas físicas.”

Oportunidade de ouro para 2026

Crises costumam revelar oportunidades — e muitos investidores se perguntam se este seria o caso do Banco do Brasil. O consenso é de que o agronegócio ainda enfrentará dificuldades.

Para o analista Flavio Conte, da Levante, porém, trata-se de uma boa janela para investir no banco. Em sua visão, a queda neste ano, junto com um cenário eleitoral favorável, pode criar uma oportunidade de ouro.

“Quem tem deve manter, e quem não tem deve comprar”.

De todas as formas, Conte recomenda não ter mais que 10% da carteira em ações do BB, para evitar exposição excessiva.

O preço-alvo é de R$ 29 — potencial de alta de 35% —, mas pode ser maior caso o cenário eleitoral contribua.

“Se vencer um candidato de centro-direita, provavelmente haverá euforia pós-eleição. E, conforme as pesquisas, caso surja um candidato competitivo numa simulação de segundo turno, o mercado tende a reagir.”

Ele lembra que as estatais são extremamente sensíveis ao “risco político” — e hoje só restam duas relevantes: Petrobras (PETR4) e Banco do Brasil.

Conte recorda, ainda, que várias ações já subiram 40%, 50%, 70% e até 80% em 2026.

“Por isso, vejo o Banco do Brasil como uma excelente ação — tanto pela avaliação atual quanto por essa opção gratuita: se houver avanço de um candidato de centro-direita nas pesquisas ou se ele empatar numericamente com o presidente Lula, o BB tende a ser a ação que mais reage.”

Vai depender do agro

Para o gestor ouvido pelo Money Times, a recuperação do banco dependerá diretamente da melhora do agronegócio.

A equação é simples: se o agro reagir, alivia a pressão de risco e reconstrói parte da carteira.

“O banco precisa resolver a questão do risco. Sem isso, 2026 seguirá desafiador. Se o ajuste vier de forma definitiva — passando uma régua —, é possível recuperar a rentabilidade para dois dígitos. Mas ainda muito longe dos 20%.”

Sobre o agro, ele acredita em melhora. Já houve avanço nos preços, no risco financeiro dos produtores e na saúde operacional.

“Isso pode dar fôlego e melhorar a perspectiva. Se for um ano de condições perfeitas — safra, safrinha, exportações, câmbio —, a recuperação pode ser mais rápida.”

Mas ressalva: “No caso do Banco do Brasil, porém, ele ainda não ajustou o risco principal. Portanto, não espero um ano melhor para a instituição. Resolver o risco agora daria maior visibilidade à ineficiência de gestão — algo que nem diretoria nem conselho parecem querer neste momento.”