Celso Ming*

O forte crescimento das fintechs explica-se não apenas pela sua maior agilidade em relação aos bancões tradicionais, mas, principalmente, porque não cobram tarifas ou cobram menos por serviços prestados.

Alguns desses bancos vêm alardeando pela TV e pelas redes sociais agressivas mensagens de marketing em que procuram atrair correntistas, com base no fato de que não são predadores como as instituições tradicionais. Seu objetivo não é apenas atrair os mais jovens, mas, também, a população sub-bancarizada e desbancarizada, que corresponde a 21% da população (34 milhões de brasileiros), de acordo com os últimos dados do Instituto Locomotiva.

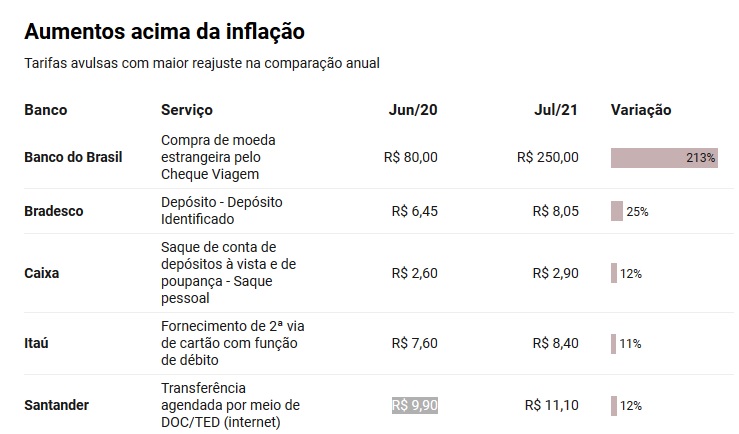

Um estudo recente do Instituto Brasileiro de Defesa do Consumidor (Idec) mostrou que, ao longo da pandemia, os bancos tradicionais brasileiros “abusaram” dos reajustes de tarifas. O levantamento, realizado entre junho de 2020 e julho de 2021, revelou que os reajustes das tarifas avulsas ficaram acima da inflação do período, que foi de 8,35%. O campeão desses abusos é o Banco do Brasil que na compra de moeda estrangeira no cheque viagem aplicou uma correção de 213%. Bradesco, Itaú Unibanco, Santander Brasil e Caixa Econômica Federal seguem nesse ranking.

Os canais digitais mantêm-se em crescimento. Em 2020, realizaram cerca de 67% dos 103,5 bilhões de transações bancárias realizadas no Brasil, de acordo com dados da Federação Brasileira das Associações de Bancos (Febraban), a entidade que defende os interesses dos bancos.

Importante nome no segmento dos bancos digitais, o Inter alcançou a marca de 14 milhões de clientes no terceiro trimestre deste ano, crescimento de 94% sobre o mesmo período de 2020, como mostra sua prévia operacional. Agora prepara o lançamento de suas ações na bolsa especializada em empresas de alta tecnologia, a Nasdaq, dos Estados Unidos. O Nubank, outra fintech bem-sucedida, já tem mais de 40 milhões de clientes. Levantou aporte de US$ 1,15 bilhão neste ano – se tornando o maior da história na América Latina, e também se prepara para abrir capital nos Estados Unidos.

São casos que dão uma ideia de quanto esses banquinhos começam a incomodar os pesados, lentos e caros bancos convencionais.

Mas o desenvolvimento das fintechs não se explica apenas pela sua força em tecnologia. Como observa a advogada tributarista e sócia-fundadora do Junqueira le Advogados, Lavinia Junqueira, uma junção de oportunidades, tanto regulatórias como tributárias, as vem incentivando. Elas pagam menos tributos do que outras instituições reguladas. “Aproveitaram a vantagem de se criar do zero, com base em um modelo menos burocratizado. Mas os grandes conglomerados financeiros começam a reagir a essas novidades.”

Até recentemente, os bancos se concentraram na sua tarefa de reduzir custos e aumentar os lucros. Entre março de 2020 até agosto de 2021, fecharam 2.138 agências (dados do Banco Central), demitiram mais de 10 mil bancários (dados do Caged) e empurraram para o próprio correntista grande parte das tarefas antes executadas por funcionários. Mas agora cuidam de se equipar.

No último ano, o orçamento em tecnologia do setor bancário avançou 7% na comparação anual, totalizando R$ 25,7 bilhões, como mostra pesquisa da Febraban. Inteligência artificial e segurança cibernética foram as prioridades destacadas pelas instituições.

A disputa tem mexido na estrutura e no modelo de negócios do setor e contribuído para melhor relacionamento e comunicação entre os atores em temas como investimentos e educação financeira. “Essa relação de trazer as pessoas para perto do banco e mostrar a maneira mais eficiente de gerir o dinheiro é o legado desta competição no mercado financeiro”, avalia Luiz Gomes, head da aceleradora de startups Overdrives.

E esse movimento tende a acelerar com a implementação do open banking, sistema que permite o compartilhamento de dados dos clientes entre instituições financeiras, aposta Renata Ramalhosa, CEO da consultoria Beta-i. “Os bancos vão enfrentar esse fenômeno com grandes investimentos em inovação e tecnologia. A revolução digital em curso continuará a alavancar a concorrência.”

Mas fortes investimentos em tecnologia e em segurança digital, uma das grandes vulnerabilidades dos grandes bancos, não os levarão a aumentar seu número de correntistas se, também, não cuidarem da redução de seu pacote tão escorchante de tarifas. /COM PABLO SANTANA

*É comentarista de economia