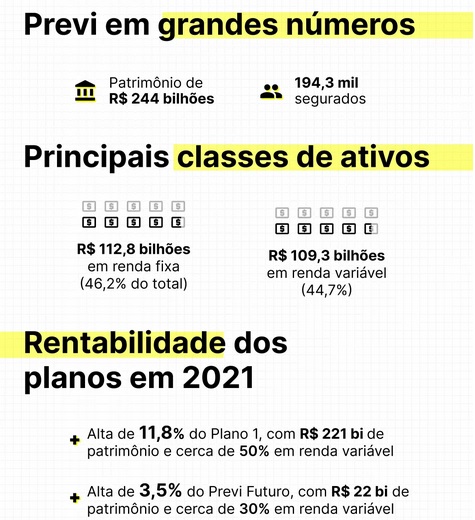

A Previ, maior fundo de pensão do país, com cerca de R$ 244 bilhões em ativos sob gestão, tem tido uma postura bastante proativa nos mercados em 2021.

Frente às diversas oportunidades que tem identificado, tanto na renda fixa quanto na Bolsa, a Entidade Fechada de Previdência Complementar (EFPC), criada em 1904 para garantir o benefício da previdência aos funcionários do Banco do Brasil, tem ido às compras.

Só neste ano, o fundo já aproveitou para adquirir cerca de R$ 22 bilhões em títulos públicos indexados à inflação (Tesouro IPCA+) de longo prazo, com vencimentos em 2045, 2050 e 2055 principalmente. E com apetite por prazos ainda maiores, como 2060, de papéis que (ainda) não estão disponíveis.

Também na renda fixa, a Previ acompanha com atenção à tramitação de projeto de lei no Congresso que trata da criação de uma modalidade de debênture de infraestrutura que tem como objetivo atrair recursos de grandes fundos de pensão para financiar projetos de longo prazo no setor.

Já na renda variável, o fundo de pensão tem trabalhado para identificar as melhores oportunidades na Bolsa, principalmente tirando proveito do aquecido momento para ofertas públicas iniciais de ações (IPOs) e secundárias (follow-on).

Caixa Seguridade, Companhia Brasileira de Alumínio (CBA) e Petrobras Distribuidora estão entre algumas das ações adquiridas pela Previ em ofertas recentes.

“Temos participado bastante de IPOs, com entradas pontuais em empresas nas quais enxergamos possibilidades de alto crescimento, em setores que ajudam a diversificar a carteira”, afirmou Marcelo Wagner, diretor de investimentos da Previ, em entrevista ao InfoMoney.

Ao mesmo tempo que tem agregado setores complementares ao portfólio, contudo, a EFPC tem aproveitado os níveis elevados em que têm oscilado o Ibovespa para diminuir posições carregadas na carteira de renda variável há tempos.

Novidades na Bolsa

A Previ tem dois grandes planos de benefício sob administração. No maior deles, o Plano 1, com R$ 221 bilhões de patrimônio, sendo cerca da metade em renda variável, a valorização da carteira de investimentos foi de aproximadamente 11,8% no ano, até maio.

A rentabilidade ficou bem acima dos 5,3% correspondentes à meta atuarial do período, taxa de retorno que as entidades perseguem para manter a solvência no longo prazo.

O resultado também contribuiu para a evolução do superávit do plano, que era de R$ 14 bilhões no fim de 2020 e chegou aos R$ 25 bilhões em maio.

No caso do plano Previ Futuro, em fase de formação da reserva, com R$ 22,2 bilhões de patrimônio e cerca de 30% em renda variável, o ganho do portfólio ficou em 3,5%.

Segundo o diretor de investimentos, frente ao crescimento esperado para o patrimônio do Previ Futuro, que deve alcançar R$ 50 bilhões em 2026, será preciso aumentar a alocação em renda variável, de modo a manter o retorno esperado condizente com as necessidades dos participantes.

Desde meados de setembro de 2020, quando passou a olhar com mais atenção para as ofertas de ações, a entidade aportou cerca de R$ 1,5 bilhão em investimentos na estratégia. Rede D´Or, Petz, Quero-Quero e Grupo Mateus, além do follow-on da Rumo, estiveram entre as operações ocorridas no ano passado com participação da Previ.

Wagner afirma que continua atento às oportunidades, até por ainda enxergar perspectivas positivas para o desempenho das ações.

“Diria que estamos conservadoramente otimistas. Por um lado, ainda continuam algumas preocupações, como as questões fiscais, as reformas, o desemprego elevado. Por outro lado, acredito que estamos vendo uma luz no fim do túnel em relação à Covid-19 e devemos entrar em um período de normalização”, diz Marcelo Wagner, diretor de investimentos da Previ.

Em meio à forte retomada das grandes economias globais, a exposição às commodities tem gerado contribuição importante para os retornos, acrescenta o diretor. “Várias empresas em nossa carteira, entre elas a Vale, têm se beneficiado bastante da aceleração do crescimento global.” Petrobras, JBS e Suzano também estão entre as ações de commodities na carteira da Previ.

Vendas de ações

O dirigente diz que também tem reduzido, e até zerado em alguns casos, posições que o fundo de pensão carrega já há bastante tempo na carteira de renda variável, principalmente do Plano 1.

Desde 2018, foram cerca de R$ 35 bilhões em vendas, de um grupo formado por 29 ações. Entre as mais recentes, no fim de maio, a Previ se desfez, em leilão na B3, de cerca de um terço de suas posições na BRF, empresa da qual é acionista desde os anos 1990. Com o negócio, em que a Marfrig atuou na ponta compradora, a participação do Plano 1 no frigorífico foi reduzida de 9% para 6%, gerando um volume de R$ 650 milhões.

Wagner explica que o valor vem sendo revertido às compras de títulos públicos de longo prazo, reforçando o processo de redução da renda variável e aumento da alocação em renda fixa, no Plano 1.

Só em 2021, a Previ já comprou quase R$ 22 bilhões em títulos públicos indexados à inflação de mais longo prazo. O diretor afirma que o movimento aumenta a estabilidade e reduz o risco para o plano, já em uma fase bem mais madura de seu ciclo de vida que o Previ Futuro, com quase a totalidade (97%) de seus associados em fase de gozo do benefício.

Além do dinheiro obtido com as vendas na Bolsa, há outras fontes de recursos que sustentam as compras de títulos públicos, como os vencimentos de papéis na carteira e o pagamento de dividendos das investidas.

Tesouro IPCA+ 2060

Segundo o dirigente, a entidade deve pagar benefícios até 2096, considerando apenas os participantes do Plano 1, já fechado para novas entradas desde 1998. Desde então, os novos segurados têm como opção o Previ Futuro.

Por isso, quando compra títulos públicos indexados ao IPCA, o foco da Previ está voltado principalmente para os maiores vértices disponibilizados pelo Tesouro, como 2050 e 2055, de modo a buscar o melhor casamento possível entre os prazos de ativos e passivos.

Wagner confessa que, frente aos compromissos de longuíssimo prazo, se existissem no mercado títulos públicos de prazos até maiores do que os atuais, o fundo de pensão provavelmente seria um comprador em potencial.

Tanto que conversas têm sido mantidas junto ao corpo técnico do Tesouro Nacional, de forma a tentar viabilizar a criação de um novo título público de longo prazo indexado à inflação.

A ideia que tem sido discutida, ainda em estágio inicial, trata da criação de um papel Tesouro IPCA+ com vencimento em 2060, diz Wagner. “Já demonstramos ao Tesouro que temos interesse por títulos públicos indexados ao IPCA mais longos, uma vez que vamos pagar aposentadorias por mais 75 anos só no Plano 1.” Procurado, o Tesouro não respondeu sobre a proposta até o fechamento da matéria.

Nova debênture

Wagner afirma ainda que tem acompanhado com especial atenção, no universo de crédito privado, as discussões em curso no Congresso que tratam da criação de uma debênture incentivada de infraestrutura.

Pela proposta aprovada recentemente pela Câmara, em vez de ser direcionado para o investidor pessoa física, o benefício tributário da nova debênture passaria para a empresa emissora, que poderia descontar o valor do lucro tributável.

A expectativa é que, dessa forma, a empresa ofereça uma rentabilidade mais atraente em comparação com os prêmios dos títulos públicos e das debêntures voltadas para o investidor pessoa física, atraindo recursos de fundos de pensão para o financiamento à infraestrutura em áreas como energia, logística, saneamento e telecom.

“A nova debênture já está no nosso radar desde o momento em que se iniciaram as discussões a respeito dessa modalidade”, afirma Wagner. Ele acrescenta que, caso a criação seja aprovada, a tendência é que a Previ acompanhe ainda como mera espectadora as primeiras emissões, para avaliar se as taxas oferecidas pelas empresas vão, de fato, sair em níveis considerados convidativos.