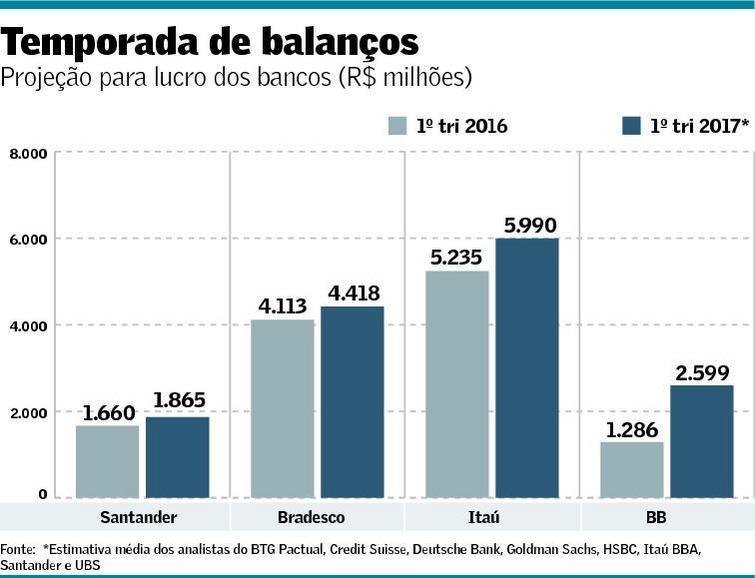

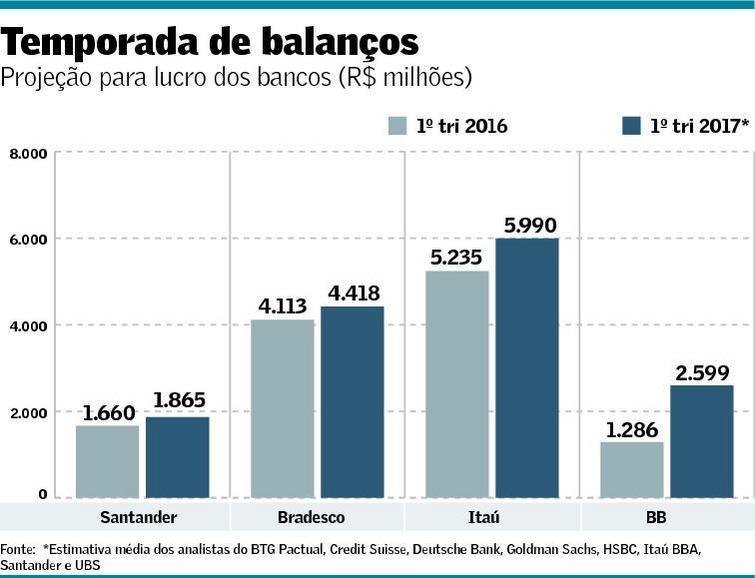

Depois de quatro trimestres consecutivos de queda, o resultado dos grandes bancos brasileiros deve começar a reagir. O lucro combinado de Itaú Unibanco, Banco do Brasil, Bradesco e Santander atingirá R$ 14,9 bilhões nos primeiros três meses deste ano, alta de 21% em relação ao mesmo período de 2016, de acordo com a projeção média de analistas.

A recuperação tem relação com a melhora, ainda que tímida, dos indicadores da economia, mas também com a base de comparação. Os três primeiros meses do ano passado foram o “fundo do poço” para os bancos, que precisaram digerir perdas bilionárias com o calote da fornecedora de sondas do pré-sal Sete Brasil.

A expectativa é que os resultados também sinalizem o fim do ciclo de alta da inadimplência, que não para de crescer desde 2015. “Por outro lado, não esperamos uma recuperação na carteira de crédito, em razão tanto da demanda fraca como do apetite de risco limitado dos bancos”, escrevem os analistas do Goldman Sachs, em relatório.

Apesar das condições ainda desfavoráveis, os balanços já devem mostrar alguns sinais positivos. O HSBC prevê um ligeiro crescimento dos empréstimos de 2% para o Santander ante o trimestre anterior, impulsionado pela retomada do consumo e do financiamento das pequenas e médias empresas, e de 1% para Bradesco e Itaú, neste último sendo liderado pela expansão em segmento de baixo risco, como a carteira imobiliária e de consignado. O único que ainda deve não mostrar uma expansão da carteira de crédito é o Banco do Brasil.

A temporada de divulgação de resultados começa amanhã, com o Santander Brasil. O banco foi o único entre os grandes a ter aumento no lucro no ano passado. Mesmo assim ainda apresenta um retorno bem inferior aos principais concorrentes privados.

Para o Credit Suisse, a expectativa é que essa diferença diminua. “Acreditamos que o mercado está subestimando o impacto positivo da estratégia do banco sob a nova gestão, que ficará claro já em 2017”, afirmam os analistas, que elevaram recentemente a recomendação das ações do Santander para “outperform” – equivalente à compra.

O Deutsche Bank vê uma melhora da margem financeira e da qualidade dos ativos do banco espanhol no país, com as baixas para perdas já tendo sido provisionadas. “O crescimento dos empréstimos deve permanecer moderado, mas pode aumentar ligeiramente e crescer acima dos pares”, apontam os analistas do banco em relatório.

A maior recuperação nos resultados do primeiro trimestre deve vir do Banco do Brasil. O lucro da instituição deve dobrar em relação ao primeiro trimestre do ano passado, para R$ 2,6 bilhões, de acordo com a média das estimativas. Apesar da melhora, em termos anualizados o lucro do BB continuará abaixo da expectativa para 2017 como um todo, segundo os analistas do Itaú BBA.

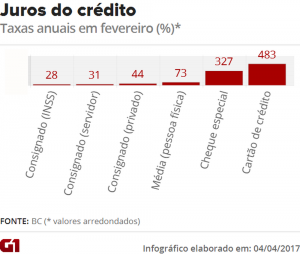

O BB deve continuar sendo beneficiado pelo crescimento do resultado de intermediação financeira acima do setor. Os analistas do Santander esperam um crescimento de 5% dessa variável no período. O banco vem implementando um processo de recomposição dos juros nos empréstimos concedidos dentro do programa Bom Pra Todos, durante o governo Dilma Rousseff, que tinham taxas inferiores às de mercado. Com isso, o banco deve liderar a melhora da taxa de retorno sobre o capital, que deve passar de 8,1% para 11,8%, ainda abaixo da taxa apresentada pelos grandes bancos.

O Itaú é o que está à frente em termos de melhora da qualidade da carteira de crédito segundo os analistas. Os analistas do Santander preveem uma redução de 0,1 ponto percentual no índice de inadimplência do maior banco privado brasileiro no trimestre, de 3,4% para 3,3%. “Acreditamos que o banco deve continuar a apresentar melhora na qualidade dos ativos, especialmente nos segmentos de pessoas físicas e pequenas e médias empresas”, apontam em relatório.

Como o mercado avaliou que o banco foi bastante conservador na provisão para perdas no ano passado, apresentando um índice de cobertura de 222% em dezembro, os analistas do Santander esperam uma queda de 24% na despesa com provisão do Itaú neste trimestre em relação ao quarto trimestre do ano passado.

Já o Bradesco ainda deve registrar alguma alta na inadimplência, segundo os analistas. “Acreditamos que uma pequena alta no índice pode ser uma boa notícia para o banco”, afirma o Itaú BBA. Pelas projeções do Deustche Bank, o índice de atrasos na carteira do Bradesco deve ter uma alta de 5,5% para 5,6% entre dezembro de 2016 e março deste ano. “A qualidade dos ativos deve ficar amplamente sob controle, embora a inadimplência possa aumentar em empréstimos corporativos específicos que já foram provisionados”, apontam os analistas.

Um dos destaques do balanço do Bradesco deve ser as receitas de prestação de serviços, que devem apresentar uma alta de 15,1% em relação aos três primeiros meses do ano passado, nas contas do Goldman Sachs. Desde o terceiro trimestre, os números do banco incorporam os do HSBC Brasil.

Outro ponto que deve ser acompanhado de perto nos resultados dos bancos é a carteira de crédito de grandes empresas. As instituições registraram perdas bilionárias no ano passado com a baixa (“impairment”) de créditos concedidos na forma de títulos de dívida, como debêntures.

Apesar de não esperarem um aumento significativo do impairment por parte dos bancos nesse primeiro trimestre, os analistas do Santander ainda veem o anúncio da recuperação judicial de uma grande empresa – provavelmente a operadora de telefonia Oi – impactar negativamente o índice de inadimplência do Banco do Brasil. “Contudo, não temos expectativas de um efeito significativo sobre as despesas de provisão e, com isso, cremos que o mercado pode ter uma reação neutra, uma vez que esse item permaneceu no balanço do banco desde o segundo trimestre de 2016.”

O aumento da provisão para perdas com o anúncio do pedido de recuperação judicial da incorporadora PDG Realty, em fevereiro, deve começar a aparecer no balanço dos bancos neste primeiro trimestre. Embora já viessem fazendo provisão para perdas nesse caso específico, os bancos devem aumentar as despesas para cobrir eventuais perdas em créditos concedidos à incorporadora. A empresa tinha R$ 7,8 bilhões em dívida, sendo pelo menos R$ 3,339 bilhões em créditos bancários, parte deles na forma de debêntures e outros títulos.

O impacto da queda da Selic sobre os bancos também será um foco de atenção nos balanços. Mas os números ainda não devem mostrar os efeitos dos juros menores, já que não houve tempo para que os empréstimos concedidos com as taxas mais altas fossem renovados. “Não esperamos muita pressão nas margens fora das típicas questões sazonais”, afirmam os analistas do Goldman Sachs.

Fonte: Valor Econômico